报告要点

3月4日,股债汇全面上扬。股市全面上涨,上证综指收涨1.12%至3027.58,深证成指收涨2.36%至9384.42,创业板指收涨3.31%至1619.71,中小板收涨2.26%至6074.02.10年期国债期货收涨0.23%至97.045,5年期国债期货收涨0.10%至99.14,2年期国债期货收涨0.01%至100.325。在岸人民币USDCNY上涨0.10%至6.7008,离岸人民币USDCNH上涨0.18%至6.7021。

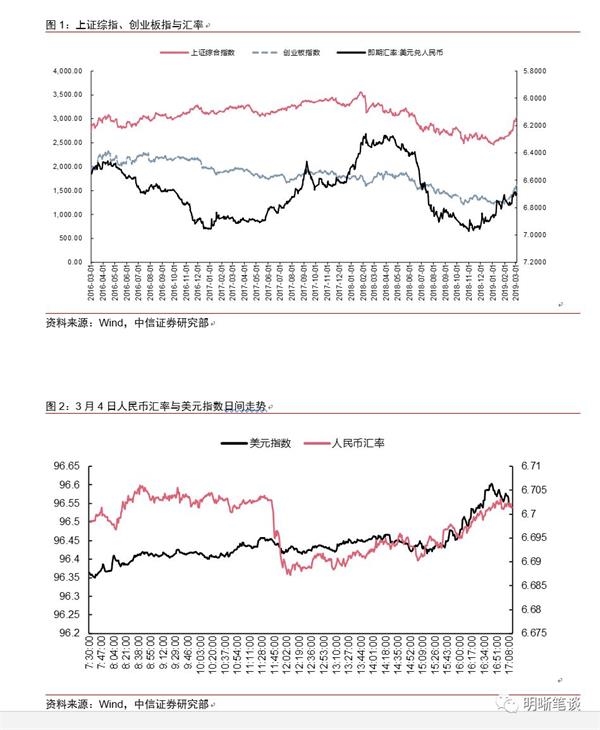

股债汇皆上涨的局面符合我们的前期判断。首先,汇率和股市走势相关性加强。人民币汇率关键点位的突破通常带来股市的变动。2018年12月,汇率开始企稳的前期升值突破了6.9;上证综指一度从低点2588突破2600而上涨至2654。在元旦之后人民币汇率非常强势,从6.86的位置一路升值突破6.8,上证综指也正是在这一阶段开始企稳反弹,从2464反弹至2500上方。在今天,人民币汇率再次到达关键点位6.7,而今日A股涨幅极大,上证综指收涨1.12%突破3000点大关,创业板指收涨3.31%突破1600点。具体看今天的人民币汇率与A股走势:人民汇率在午间冲高,当时美元指数并无特别大变化,主要是受到了A股上午的强势表现影响,同时在二者共振下上证综指最高走高至3090,债市方面,金融数据与实体数据之间出现分化,影响利率走势。首先,在1月金融数据的亮眼表现以及后续社融增速将企稳的情况下,利率进一步下行的概率有所降低。其次,金融扩张而实体需求较弱的背景下,利率回升幅度和速度相对有限。总的来说,我们认为10年期国债到期收益率中枢仍为3.0%~3.4%。

股债汇齐涨背后的核心逻辑,全球货币政策转宽松。在美国为主的全球货币转向背景下,全球流动性得到修复,反映在人民币升值、资本流出压力减弱上。那么对于股票和债券市场来说:股票市场一方面得益于国内融资环境改善带来的企业资质修复,另一方面得利于人民币汇率升值带来的风险偏好回升;债券市场,在美联储放缓加息的背景下,中美利差得到修复,国内货币政策宽松空间打开。所以在“宽货币+强汇率+稳地产”的政策组合下,对于股、债整体都是偏有利的。

最后,我们认为这次的股、债上涨与15年不同。主要是在杠杆方面,15年过高的杠杆导致了市场的风险,但目前在金融防风险的政策总基调下,杠杆总体可控,本轮市场的走暖是因为全球流动性的改善。

正文

市场表现

3月4日,股债汇全面上扬。股市全面上涨,上证综指收涨1.12%至3027.58,深证成指收涨2.36%至9384.42,创业板指收涨3.31%至1619.71,中小板收涨2.26%至6074.02.10年期国债期货收涨0.23%至97.045,5年期国债期货收涨0.10%至99.14,2年期国债期货收涨0.01%至100.325。在岸人民币USDCNY上涨0.10%至6.7008,离岸人民币USDCNH上涨0.18%至6.7021。

如何看待市场的联动

今天股债汇皆上涨的局面我们在之前的报告中已经有所预测。我们在上周的报告《如何看待年初以来的“股市+汇率”牛市?》中也提到了股票汇率联动的观点。从下图可以看出自2017年初以来,汇率与股市的联动性有所加强。我们认为这主要是由于影响汇率与股票的因素有很多重叠的部分。汇率作为一种相对价格,既受经济基本面的影响,也受到货币政策的影响。而股市反映经济基本面的好坏。当使用宽松的货币政策时,经济下行的压力较大,此时股市表现较差,货币也会贬值。特别的,中国作为一个新兴市场经济体,其货币人民币具有新兴市场资产的风险资产特点。与A股同为风险资产,受风险情绪的影响。因此,人民币汇率关键点位的突破通常带来股市的变动。举几个例子,2018年12月,汇率开始企稳的前期升值突破了6.9;上证综指一度从低点2588突破2600而上涨至2654。在元旦之后人民币汇率非常强势,从6.86的位置一路升值突破6.8,上证综指也正是在这一阶段开始企稳反弹,从2464反弹至2500上方。在今天,人民币汇率再次到达关键点位6.7,而今日A股涨幅极大,上证综指收涨1.12%突破3000点大关,创业板指收涨3.31%突破1600点。具体看今天的人民币汇率与A股走势:人民汇率在午间冲高,当时美元指数并无特别大变化,主要是受到了A股上午的强势表现影响,同时在二者共振下上证综指最高走高至3090。

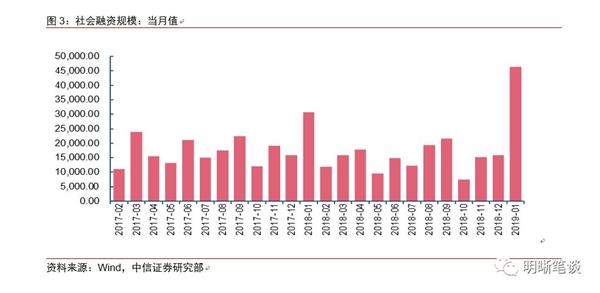

债市方面,我们的逻辑与观点是这样的:金融数据与实体数据之间已出现分化,影响国债利率未来走势。1月新增社融46400亿元,同比多增15607亿元,创历史新高。而1月PPI同比增速继续下滑至0.1%,主要行业仍然延续价格下跌趋势。在我们之前的报告《债牛结束了吗》中曾经分析过,PPI代表的实体需求和社融增速代表的金融扩张存在时滞。历史上三次社融触底到PPI触底期间,利率将结束下行偏于震荡上行。首先,在1月金融数据的亮眼表现以及后续社融增速将企稳的情况下,利率进一步下行的概率有所降低,进一步降息政策的推出概率也有所降低,利率继续下行突破3.0%的可能性已经大幅降低。其次,金融扩张而实体需求较弱的背景下,利率回升幅度和速度相对有限。金融和实体分化的环境下,利率上行的速度相对有限,在金融数据波动企稳、经济数据滞后反映情况下,市场情绪在多空情绪交织中可能促成利率水平的震荡行情。另一方面,2019年地方债发行规模仍然较大,低利率环境仍然对地方债顺利发行相对重要,这也限制了利率水平的快速上升。因而3.4%的顶部区间在经济数据确认回暖之前将难以突破。总的来说,我们认为10年期国债到期收益率中枢仍为3.0%~3.4%。

股债汇齐涨的背后是全球货币政策转向

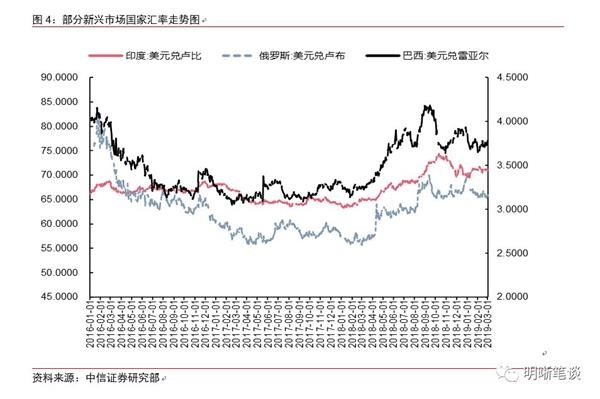

首先,人民币升值,是大背景下全球资本流动方向变化的结果。去年,资金都在流入美国,而今年很明显,国际资金开始对新兴市场有所青睐。由图4可以看出,从去年十月左右开始,印度、俄罗斯、巴西等国货币兑美元汇率均有所下降,货币普遍升值。中国作为重要的新兴市场国家之一,也出现了货币跟随升值的特点。那么美元对人民币汇率下降带来的A股市场的上涨的联动,实际是受到了国际上资金追捧的结果。

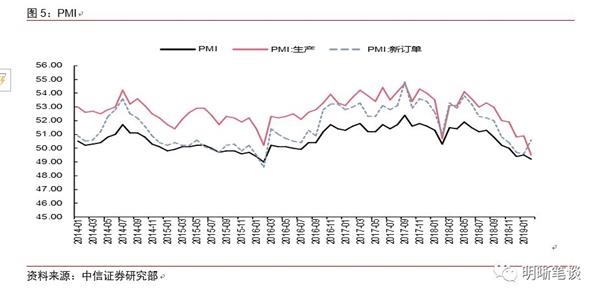

其次,之所以会出现目前的股债双牛的情况,主要原因来自于金融底和经济的分化,即金融和实体出现了不一致。目前而言,金融底已经出现了,具体表现为社会融资已经修复,因此反映金融状况的股市开始触底反弹,出现上涨态势。而经济底则还没有到来,2月制造业PMI继续走低,PMI和新订单指数连续三个月处于荣枯线以下;通胀方面, CPI和PPI均低于预期,其中PPI持续下行至通缩边缘,实体经济需求端仍然处于下行趋势中。2018年底工业企业利润增速也持续放缓,当前已经落入负区间,实体经济下行压力仍然较大。为了使经济走出困境,货币政策还是会保持宽松,因此债券的收益率还是有下行空间的,也就是说债券的价格还有上涨的趋势。而在 1月金融数据的亮眼表现以及后续社融增速将企稳的情况下,利率进一步下行的概率又有所降低。因此市场形成了一种多空交杂的情绪,利率水平可能出现震荡行情。

目前的这种股债双牛是否可以类比15年的行情呢?我们分析认为,答案是否定的。2015年,工业企业利润并没有好转,甚至在下降的情况下上证综指则显著冲高,市场主要由情绪带动而非企业盈利。这说明,15年的牛市主要是由于快速且过多的杠杆交易造成的。而今年的杠杆情况总体可控,从基调上讲,控杠杆和六稳的说法均说明了国家对金融稳定过得决心。预计今年的股市不会出现杠杆快速攀升的情况,因此市场的走势应该会与15年有所差异。

整体上,今年我们面临的是一个“宽货币+强汇率+稳地产”的组合,对于股票、债券都偏有利。首先,宽货币是目前宏观政策的基础,考虑到整体债务率在相对高位,特别是今年财政融资的缺口比较大,有必要保持宽松的货币政策,而由于名义增速的放缓,所以实际利率有上升的压力,那么很可能倒逼出现降息之类的政策推动名义利率进一步下行。其次,强汇率反映了两方面的变化,一个是贸易谈判总体好转,市场对海外冲击的担心有所缓解,另一方面是全球货币政策转向宽松,美元走弱,人民币相对走强,从而提升了市场的风险偏好,同时从资本流向来看,过去两年受到外部冲击的影响,资本流出压力较大,所以国内资产面临压力,但人民币走强之后,资本由流出转向流入,所以国内资产价格由跌转升。最后,关于房地产,历史来看房地产市场大涨对于其他市场的资金分流效果非常明显,所以如果房地产市场大起大落,对于股票、债券都是不利的,那么目前中央对于房地产市场的态度非常明确,就是稳地产,稳房价,所以地产市场的资金分流和资产替代效应都不明显,则也是有利于股票和债券市场的。所以,综合来看,在全球货币政策转向宽松、全球流动性好转的背景下,国内股票、债券和人民币汇率都表现不俗,展望未来,考虑到3月底美联储议息会议可能是做实全球货币政策转向的拐点,目前来看美国暂停加息和放缓缩表的可能性非常大,所以国内资产价格,包括股票、债券,仍有一定的上涨空间。对于股票市场,考虑到全球流动性的好转,我们认为3000点仍是可以稳住,同时考虑到两会前后国内政策将进一步加大供给侧结构性改革的力度,财政、货币继续发力,市场仍有一定的空间;对于债券市场,月初流动性已经转为宽松,同时由于名义增速放缓,期限利差目前明显偏高,所以在流动性和政策放松的配合下,我们认为曲线将出现牛平的走势,我们对10年国债的区间保持在3.0-3.4%之间,如果降息政策落地利率将破3%。

(文章来源:明晰笔谈)