一、行业配置建议

| 行业配置建议 | 金融和消费板块一直是前期投资者超配的主线,从中期来看,这些板块没有什么大的风险,依然是利率上行、经济下行、监管继续背景下的重要底仓。而从短期边际变化来看,近期监管态度在多方面发生微妙变化(详见国金策略周报),并且中报时间临近,目前可适当增加进攻性板块仓位。 |

| 金融 | 保险有绝对收益,银行有相对收益,券商逻辑最弱。保险:保险基本面变化既有周期性的变化,也有行业趋势的变化。周期性因素源自利率上行,有利于保险资产配置和准备金计提,这个逻辑在之前熊市中也出现过,一般支撑的都是阶段性反弹,这一逻辑比较难让保险板块走出脱离其他金融板块的行情。而行业趋势的变化是长期逻辑,可提升估值中枢。偿二代减少资本占用+保险转型更依赖长期保障性业务+寿险销售情况不错让保险有消费属性,支撑估值中枢继续上移。而且A股投资者偏好比较有利于保险估值中枢上移。银行和券商逻辑更弱,银行如果想看更大的空间可能需要经济预期改善,券商只有阶段性补涨的机会。 |

| 周期 | 目前很多周期股的跌幅远大于商品价格的跌幅,更远大于其利润的跌幅,如果经济下滑速度没有预期的那么快,则3季度存在阶段性逆袭的可能,不过操作难度极大。阶段性逆袭的理由:(1)部分商品库存去化速度过快,可能有反复;(2)中国经济预期在下降,但欧美经济预期依然不错,商品最终拐点要看全球经济整体的拐点,目前全球经济依然是在改善的;(3)2010年下半年出现过经济预期下降过快后的修复式逆袭。 |

| 消费 | 消费板块中期内依然有相对收益。虽然面临估值高的问题,但由于本身基本面还未变差,周期和成长股目前的基本面情况还难以形成中期的趋势,由此消费板块中期相比较其他板块的比较优势依然明显,在经济预期下降、监管预期下降的中期趋势下,配置型资金依然需配置消费。 |

| 创业板 | 短期:短期有阶段性反弹的空间,一方面部分白马估值和业绩匹配,另一方面金融监管略有缓和,市场会尝试配置弹性板块。长期:创业板的历史大底估计还要再等半年,理由:(1)国内外延并购承诺业绩2-3年,并购带来的业绩负反馈可能要2-3年左右消除;(2)纳斯达克泡沫破灭调整时间2年7个月;(3)估值和股价调整一般都会超调,目前部分白马有一定价值,但创业板整体估值不低。 |

二、行业基本面跟踪

2.1 中观数据跟踪

上游:自3月以来,上游商品进入季节性库存下降阶段,而且螺纹钢和有色中部分品种库存下降速度快于季节性,库存快速下行源自贸易商预期下降和利率上行,目前来看商品库存下降较快,商品价格即使进一步调整,也需要累积一段时间库存。

中游:5月发电量同比由4月的5.4%小幅下滑到5%,6月上旬发电耗煤量同比上行。钢厂利润情况很好,5月开工率有所回升,不过低于去年同期。上周全国水泥均价跌0.4%,这意味着炎热多雨水的天气开始影响到室外开工建设,玻璃价格维持高位震荡。5月挖掘机销量11271台,同比增长105.6%,依然维持高位。整体来看,经济同比数据是在下行,但下行的幅度较小。

下游:地产销量增速依然较差,各地地产调控政策依然还在加码,按揭利率上行,5月100个大中城市土地成交环比-6%,同比-21.8%。汽车工业协会5月乘用车销量同比-2.33%,下滑速度略有收窄。5月新能源车销量当月同比28.6%,高于4月的8%。一线白酒零售价最近3个月持平。

通胀链:5月猪肉和蔬菜价格下滑幅度大于季节性,6月开始价格有所企稳。年初养猪毛利一直维持高位,最近两个月快速下行,目前已经进入亏损区域,由于之前利润维持高位较长时间,养殖户资金情况较好,目前价格调整难以形成产能收缩,猪价的下行周期还将持续。相比而言,鸡肉价格周期较短,从去年9月开始养鸡行业开始亏损,今年4月至今父母代鸡存栏量连续下滑,投资者预期鸡肉价格反转。

2.2 WIND预测各行业2017年净利润变动

从近两周行业盈利预测变动幅度上来看,传媒、轻工制造、综合、国防军工等行业盈利预测上调幅度居前,钢铁、医药生物、纺织服装、房地产等行业盈利预测下滑较多。

从近一个月的数据来看,交通运输、休闲服务、建筑装饰、传媒等行业盈利预测上调幅度较大,轻工制造、电子、电气设备、化工等下调幅度较大。

2.3 上周市场表现

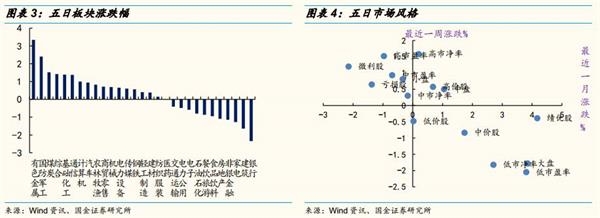

从上周涨跌幅来看,有色、国防军工、煤炭、基础化工、通信、计算机领涨,大部分表现强的板块均是前期调整较大的周期和成长,投资者在市场稳定后正在逐渐增加弹性板块的配置比例。跌幅最大的是银行、建筑、家电、非银金融,均是前期较为抗跌的板块。从风格来看,高估值(高市盈率市净率)的个股表现最强,大盘股和绩优股较弱。

2.4 一级行业基本面状况

三、行业数据跟踪

3.1 煤炭、钢铁

3.2 建材

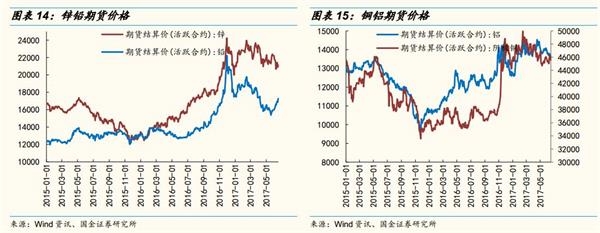

3.3 金属

3.4 原油&化工

3.5 地产

3.6 机械

3.7 汽车

3.8 家电

3.9 农林牧渔

3.10 白酒

3.11 轻工

3.12 纺织服装

3.13 医药

3.14 新能源汽车

3.15 传媒

3.16 电子

3.17 交通运输

风险因素:经济大幅下行,环保政策变化等。