中国经济:均值回归下的分化和集聚

今年开局,资本市场非常火爆,涨幅据全球之首。但资本市场火爆与经济增速下行形成了一个鲜明对照。我们不要因为股市好,就认为一切都好,还是要冷静来思考一下,中国的宏观经济面临的压力,这种压力是长期存在的。

今年是建国70周年,中国经济可分成两段,一段是前30年,一段是后40年。中国经济在前30年业绩平平,起伏很大,因为不是以经济建设为中心。正是因为前30年经济增速相对比较低,经济动荡,所以后面40年才迎来经济高增长。

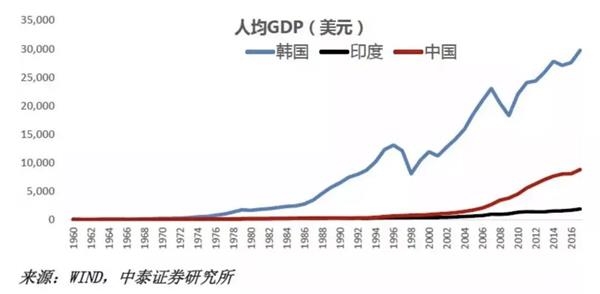

但经济高增长很难长期持续,每个国家都会如此,不可能有一个国家经济能够一直持续增速8%以上。但是,纵观全球二战之后的经济发展历史,发现凡一个国家经济高增长持续30年以上,全都成为高收入国家了,而中国经济持续高增长了40年,却依然还是一个发展中国家,这有点奇怪的,我认为核心原因在于前30年被耽误了。

经济的增长受到了种种要素影响,如总人口平均年龄、资本回报率、技术进步等等,这些因素的增速最终都会下降或负增长,导致经济增速回落。全世界各国经济发展都会受到生产要素的制约,如目前没有一个发达经济体的经济增速在5%以上,美国去年GDP增速反弹,也不过2.9%。

对中国来讲,低于6%都是难以接受的。日本、韩国都是二战之后经济增长迅猛的国家,而且实现成功转型,但现在增速依然也都是回落。所以,对于我对于当前国内经济增速下行的理解,是属于经济长周期中的均值回归。

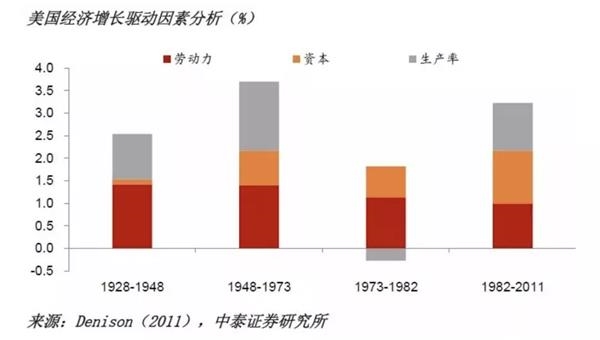

从国际比较看,决定长期经济走势最主要的生产要素是劳动力要素。如美国1929-1982年期间经济年化增长2.92%,1.34%来自于劳动力贡献,0.56%来自于资本,1.02%来自于生产率提高,比如人口老龄化,不仅会导致劳动年龄人口数量的下降,还会导致专利数量增速下降,所以劳动力还是生产要素中最主要的因素。

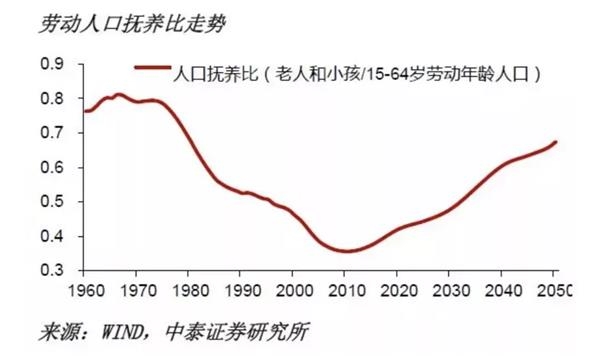

中国在改革开放后40年经济高增长,根本原因归结为改革开放的政策,但其中也有相当一部分是由于劳动人口数量大幅增长,即人口红利因素。而人口红利的产生,恰恰是建国前30年鼓励生育政策导致的,在鼓励生育政策这个阶段,使得人口抚养比例大幅上升,经济增速自然会减慢。

如1966年的时候中国平均五个劳动力养四个人,之后抚养比例逐步回落,如今是五个劳动力养两个人。加之70年代后期计划生育政策逐步严厉,人口出生率下降,人口出生一增一减,终于在80-00年代形成巨大的人口红利。

当经济发展到一定发达程度,即便放开了生育,大家的生育意愿也下降了。所以我国原本应该出现的第三代婴儿潮消失了,劳动年龄人口不断减少。未来可能面临的压力是,到2050年,要实现第二个一百年目标的时候,或会发现没有那么多年轻人了,因为中国到2050年,人口结构跟现在的日本人口结构是一样的,现在日本GDP几乎零增长,我们到2050年会不会也出现这样的情况,这是我对于经济长期增速的担忧。

但是增速下降也是很正常的现象,发达经济体的发展周期都是从经济高增长到中速增长,再到低增长的过程,这是一个不可逆转的趋势。我国现在经济面临下行压力,但同时也带来经济转型的机遇,经济要成功转型,是需要通过改革开放政策进一步加大力度才能够实现的,所以这也是我们现在面临的重要发展机遇期。

规律不可改变,不要奢望中国经济还可以进一步回升到高增长,城镇化进程还会继续加快。事实上,我们看到今年出现了民工荒,说明进城劳务工的数量还在逐步减少,去年进城的农民工数量只有180万,记得农民工在2010年进城历史最高峰的时候,进城数量达到1200万,如今早就今非昔比。

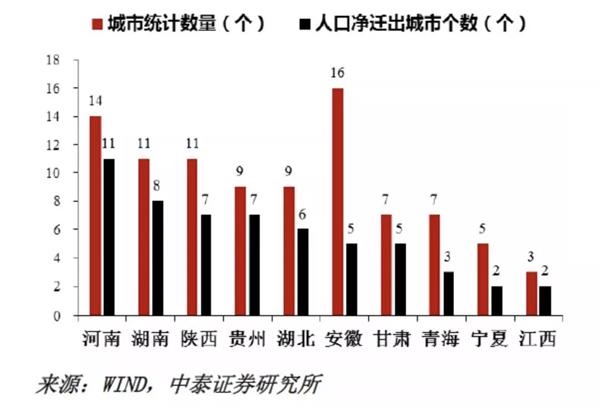

最近两年的人口迁徙数据发现,大部分城市的人口都在收缩,人口收缩与否的考察指标,就看常住人口减去自然增长人口后,到底是净流入还是净流出。研究发现,真正引领中国经济增长的,主要靠两个省,一个是广东,一个是浙江,连续几年都是如此,我相信2019年也将如此。

与此相关的,像山东、河南、湖南、陕西、贵州等大部分省属城市的净流动人口都在减少,大部分三四线城市人口都在净流出,流到那些核心城市、中心城市及其他一二线城市,这使得经济下行过程中人口集中度的进一步提升。

常住人口增加人口-自然增长人口=净迁移人口(2017年)

中国东部地区的面积只有国土面积的20%,但是创造的GDP占全国的50%以上。但这一比重远远偏低,未来应该是会更加的集中。全球而言,1.5%的陆地面积创造50%的GDP,未来的东部地区的经济,还将继续向有些省份,比如浙江、广东集中。在广东又会向粤港澳湾区集中,在浙江会向杭州湾区集中,集中度的提升是一个大的趋势。也就是说中国经济在未来会面临存量经济主导的特征,分化和集中是大的趋势。

松货币扩财政应对经济减速

再讲讲今年经济形势,预计三驾马车普遍都会出现增速的回落。从出口来讲,欧美经济增速放缓,不能说是经济逐渐衰退,但是放缓是一个趋势,这会带来外需的不足。国内来讲两驾马车,一个是投资,一个是消费。

投资而言,房地产投资今年估计增幅会下降,去年是9.5%,在固定资产投资中是一枝独秀,今年我估计会降到3%左右。去年的房地产开发投资成为一枝独秀,主要是靠土地投资,建筑安装投资是负的,预计今年建筑安装投资会上升,但土地购置这块会下降。在这种情况下,稳投资更多要依赖于基建投资。

2019年房地产投资增速预计降至3%

基建投资主要靠政府加杠杆,经过2017年以来的降杠杆,政府部门对于逆周期经济政策的操作更加趋于理性成熟,我判断基建投资今年会回升,但也不能期望大幅度的回升,因为地方政府的债务压力还是在加大,投资的回报率还是在回落,这是一个总趋势。总体来讲,预计投资这驾马车在增速与去年基本持平。

但今年消费这驾马车会有回落。对于消费增速下降的原因,普遍的观点是买房导致六个钱包都瘪了,因此买房子会影响到消费。我们的研究结果发现,房价上涨才是拉动消费真正的动力,决定消费的主要是居民收入或收入预期。房地产销售的回落不仅会影响到家电、家具、建筑装璜等消费额增速,也对其他消费带来明显的影响。所以我不认为今年会对房地产采取更紧的政策,可能还会略有放松,因为这毕竟是会影响到消费的大问题。

很多人说当前面临消费降级压力,我认为消费仍在升级。毕竟居民收入增速还是在上升、恩格尔系数还是在下行。问题在于,现在居民收入差距依然还是在拉大。从2018年公布的统计数据看,把居民可支配收入分为五个等分,高收入人群收入增长在8.6%左右,低收入群体增长为7.9%,中间层只有3-4%左右。

看到这个数据我很吃惊,收入差距在扩大,这个扩大对消费增长带来了一定的负面影响。因为中低收入阶层消费意愿较强烈,消费倾向是比较大的,高收入阶层消费倾向会趋弱。如果中低收入阶层收入增速趋缓,高收入阶层收入增长加快,则不利于消费增长。

我最近也了解到一个数据,我国网购增长很快,去年增速达到25%左右,但是网购消费总额中,5%的网购者贡献了50%的消费额比重。假设我国网购的人数总和为5亿,5亿人口中的5%,即2500万人贡献了50%的网购消费额。前段时间,我也写过几篇文章,研究到底国内有多少人从未坐过飞机,有多少人从来没有出过国,甚至多少家庭里还没有用上坐便器(俗称抽水马桶)等,这些数据推算的结果都令人吃惊,都明显反映出贫富差距固化的问题。

但不管如何,消费升级仍是大趋势,因为居民收入还在增长,尤其是过去两年三四五线城市由于房价大幅上涨,这些城市的消费占比明显上升。总体来讲,消费仍在升级,只是升级速度下降了。

总体来讲,预计今年的消费增速还是会有所回落,三驾马车都不太理想,经济增速下行压力较大。经济下行时,政策肯定逆周期,而且逆周期政策还是会持续进行,同时逆周期政策有一定的“天时”基础,比如说今年没有通胀压力,预计无论是CPI还是PPI都会往下走,PPI可能会负,这样工业的通缩压力更大,这也给货币政策的稳健偏宽松提供依据,另外人民币的汇率依然能保持稳定,对于国内货币政策的独立性有利。

从外部来讲,我估计美联储3月份可能不会加息,这有利于人民币的汇率稳定,或者对于货币政策的进一步放宽也提供了有利的外部环境。因此,我认为2019年风险可控。而且,2020、2021、2022年都是关键之年。正如不久前一份官方表述:今年是新中国成立70周年,2020年是全面建成小康社会收官之年,2021年是我们党成立100周年,2022年是党的二十大召开之年,因此,今后每年都是重要的事件节点。

因此,今后三到四年,经济和社会稳定将成为政策制定的出发点,经济增速下行,但必须维持在合理的区间内,故政策需要一定的逆周期性。今年1月21日总书记在省部级以上主要领导培训班上的讲话大家一定要重视,他讲到了六大安全,这是首次全部而系统地对防控风险的表述:政治安全、经济安全、科技安全、社会安全、外部环境安全、党的建设安全。这六个安全都要抓好,就是为了避免今后3-4年中出现各种各样的风险,确保今后关键之年平稳发展。

在讲到经济安全时,又具体提到房地产、金融、中小企业、僵尸企业这四方面也都要处理好,对于存在的潜在的风险、潜在的问题,都要拿出应对之策。

我认为,对策可以分为两方面,需求对策和供给对策。一方面从需求的角度来进行逆周期的调节,比如说货币政策和财政政策。另一方面是从供给的角度推进改革,推进产业升级和区域合理布局。

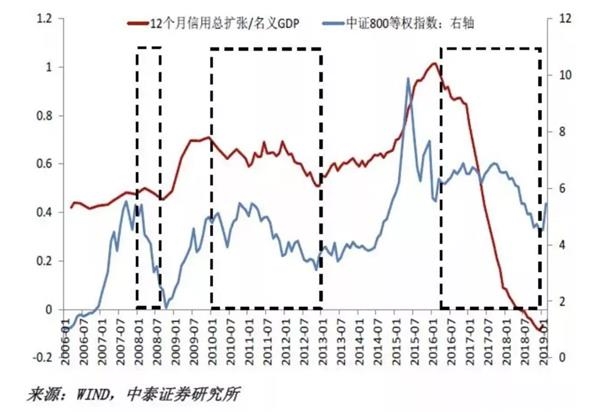

就货币政策而言,尽管一定要防止大水漫灌,因为1月份的信贷和社融数据创新高,创了历史天量。但我觉得一定要评估放水量与水位之间的关系,年初放水较大,是因为现在水位比较低,还是构成不了“大水漫灌”。

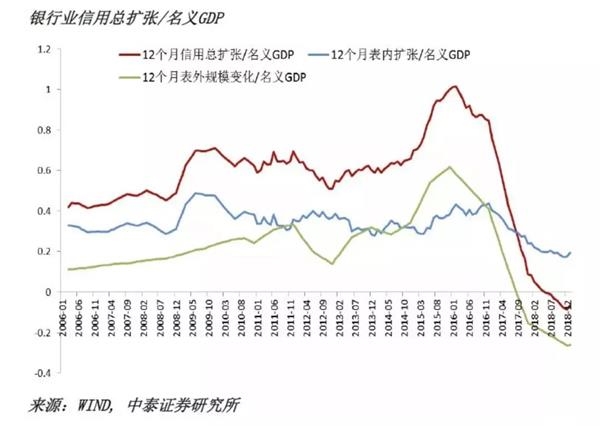

例如,我们可以构建一个银行业信用扩张度指标,信用扩张度等于(银行业表内资产扩张+表外规模化)/名义GDP,该指标自2017年以来迅速下降,尤其是表外业务规模大幅下降。既然目前处在水位过低的位置,故继续放水还是有可能的,所以货币政策还是会有空间,但是这个空间主要体现在量的方面,而不是在价(利率)的方面。价的方面来讲,缩小信用利差还是有空间的,通过提高水位的方法。

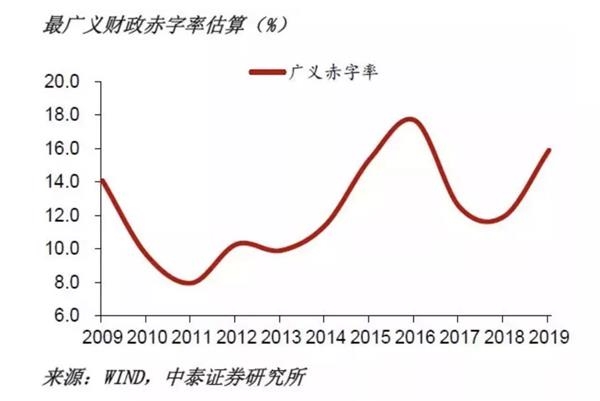

财政政策方面,大家只看到2万亿的减税降费,以为力度很大,我认为其实力度并不算大。因为从广义赤字率看,今年不如2016年高;从狭义赤字率看,我期望应该超过3%,这样才有力度,但实际预算只有2.8%。广义赤字率能更准确的反映财政政策的积极度到底怎么样,我相信未来还是会有空间。

货币政策和财政政策只是从需求端去维持经济平稳,使得经济下行的幅度能够进一步缩减,今年定的GDP增长预期目标是6%-6.5%,我想应该会6.3%左右,这样增速还能比较适中,比去年的6.6%略有回落。但是稳增长不解决根本问题,中国根本问题是什么呢?

就是结构性问题,即如何实现经济的新旧动能转换、缩小收入差距等,这些问题只有通过各种改革去推进,才能治本。如产权制度、土地制度、行政体制、国民收入的再分配等改革,以及通过税制改革,社保改革、国企改革、医疗教育等等改革,才能解决。

只有改革超预期才能稳预期

过去习惯于通过稳增长的方式,通过发展去解决或缓解问题,更多地把问题平滑了,对于发展中也解决不了的问题,始终没有触及其根源。随着经济增速的放缓,依靠发展去解决问题的难度越来越大,唯一深化改革,才能真正解决问题。所以,我认为,只有改革超预期才能够稳预期,这一轮资本市场的好转,更多是反映了各项改革举措正在逐步推进,有些改革举措应该超了大家的预期。

我认为,改革的动力和压力来自外部和内部两个方面。外部压力方面,贸易纷争目前和解概率很大,但是WTO的改革还是箭在弦上,美国也对WTO屡屡发难。WTO上诉机构作为贸易争端解决机制中必不可少的一环,在贸易争端解决中发挥重要的作用。当前上诉机构法官人数仅存3位法官,达到最低限度,对于有利益相关的案件已经无法处理,并且其中2位在2019年12月任期结束,届时如果仍旧没有新的法官继任,上诉机构将处于停摆状态。

这对中国整个外部环境来讲,也还需要引起重视。在全球经济增速下行的情况下,更要朝着全球经济一体化、分工合作这样一个目标去推进。中国作为对全球经济增长贡献最大的国家,一定会遵守国际标准和国际规则,在环保、食品安全、知识产权保护、出口补贴政策、关税等领域顺应全球经济一体化的大趋势,积极推进改革。

就国内而言,改革的动力和压力来自国内存在的这些问题长期不能得到有效解决,靠货币和财政政策治标不治本,而且问题越积越大,会倒逼改革,成为改革的压力和动力。

我在上周写了一篇文章,叫《更少的选择之下走更对的路》,我们过去可以选的路都已经走了一遍,甚至有些走了两遍,但是效果还是不佳,并且付出了代价。比如过去全社会杠杆率水平为什么大幅上升呢?主要是为了实现高速增长,而非高质量增长。如关于区域振兴方面的政策,可谓红旗早已插满全国,无处不给开放、振兴和发展政策,但现实是不可能都实现发展繁荣目标的。70年来,遇到的诸多问题不是说没有去试图解决,事实上是实施很多次解决路径,但解决的效果总是不理想。

所以我们现在再要走从前老路已经不大可能了,没得选择了,不仅时过境迁,而且成本巨大,只有一条路,那就是推进改革。所以我说在更少的选择之下,我们要走更正确的路。

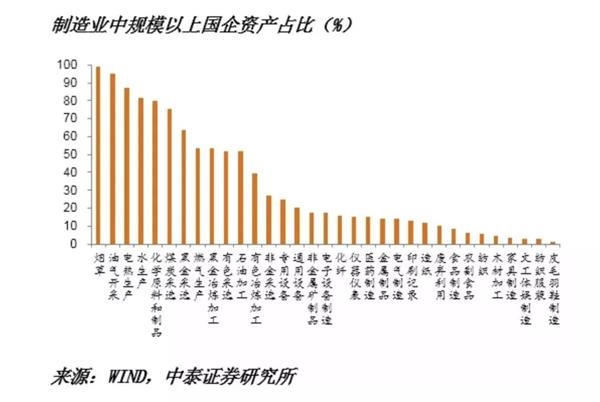

记得在十年以前,在鼓励民间投资的《新36条》中就讲到,国有经济要在竞争性领域里逐步的退出,民企可以进入到很多国企垄断、民企无法进入的行业,现在重新继续提。过去提的时候,民企还有回旋余地,因为那个时候民营企业日子还比较好过,即便不让民营企业进入到一些限制进入的领域,比如金融服务领域、电信、油气开采等,还有别的地方可以去,民营企业才会成为制造业占比最高的企业。

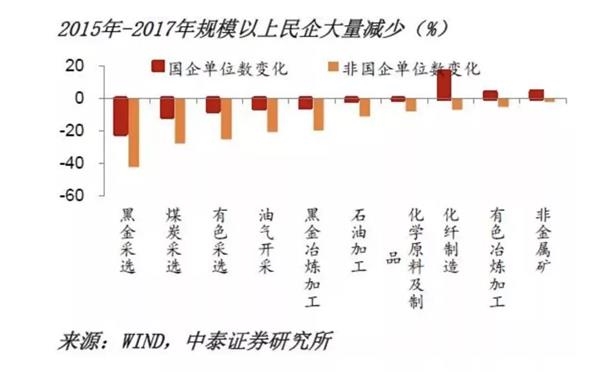

现在制造业的产能过剩问题、环保问题、劳动成本过高问题等,都导致民营企业债务压力加大和投资意愿不足。所以,再不取消产业进入限制,民企问题会越来越严峻,最终触及金融安全。

过去三年改革,使得国有企业的日子好过了,过去民营企业本身不成大问题,现在成了大问题,当问题越来越严峻的时候,就要想怎么去改革才会见效。靠减税降费政策肯定是必要的,但还是解决不了根本性的问题,只有从改革最基本的制度出发,实行中性竞争原则,才是根本之策。我们最需要解决的是制度问题,而不是一些政策问题。

今年国家前两个月出台的很多政策文件,其中针对民营企业的文件居多,这说明今年的重心是怎么能够解决民营企业的问题。我认为,民企问题应该与国企改革同步推进,如减费降税可以有效减轻企业负担,增强民企投资意愿。但同时,也可以加快推进国有股权划拨社保的进程。

如企业的社保减费之后,全国社保长期存在巨大的缺口进一步扩大了,靠财政补贴社保,属于拆东墙补西墙,只有扩大国有股权划拨的比重,才能弥补缺口,这样其实是隐含了对国有股权的改革推进,所以,通过盘活国有资产,也有利于推进国资国企改革。

从长期看,我认为政府加杠杆依然是需要的,应对未富先老问题,没有别的更好办法。而且,中央还有很大空间来加杠杆。中美之间全社会杠杆率水平相差无几,但是中国政府部门所拥有的资产量是巨大的,如国有金融企业、非金融企业的净资产规模在80万亿左右;国内大部分土地国有的,自然资源也是国有的,故政府资产负债表内的资产应该是超过全球任何一个经济体,既然有这么大的资产,负债加杠杆的空间很大。

如果我们把全社会杠杆率进行国际比较,把杠杆率的分母——GDP换成资产。那么,我国政府的杠杆率和居民杠杆率水平将大大降低,因为政府的国有资产和居民的房地产资产都是巨大的,所以我们不要对杠杆率问题有过多的担忧。

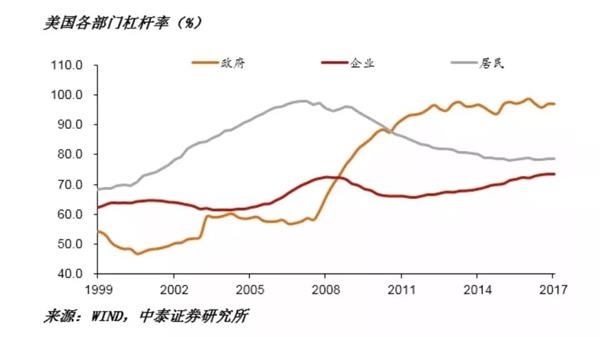

从美国杠杆率的结构来看,2007年后居民和企业的杠杆率都是下降的,政府为了振兴经济,在次贷危机后加了杠杆,政府杠杆率从07年底的57.7%提高到13年底的97%。

所以杠杆的结构是可以优化的,企业和居民部门泡沫被刺破,政府在此过程中托底经济。杠杆优化的过程也是金融、经济资源优化配置的过程。而资源优化后,经济也可以更健康增长,杠杆率走平甚至下降。

经济再平衡下的确定性投资机会

2019年经济无大忧,通过需求和供给两端政策扶持和改革推进,经济会实现再平衡,经济再平衡的过程当中要寻找的是确定性机会。年初以来这种行情,都是一些不确定性的资产价格在大幅度上升,这样短暂的、靠大量的热钱进入A股市场,推升绩差股上涨的现象,不会持久,游资不久后会消退,但入市资金的水平面会上升,投资最终要把握的还是基本面能够支持的资产。

预计今年的货币政策还是会稳健偏宽松,“稳健”与否不是只看货币供应到底增加了多少,还要看目前货币的整个存量多少,存量偏低、增量偏大的情形下,不能断言货币政策不稳健了。今年货币政策的目标应该是宽信用,最终使得信用利差缩小,故对于信用债、转债来讲还是有上行的空间。

虽然我们判断短期利率不会往下,但长期来看利率还是存在下行的空间,因为经济增速在下行。当第二产业增速下行、经济维持下行趋势时,对于大宗商品来讲,机会并不大。研究发现,M1-M0增速对大宗商品(南华工业品指数)也有一定的领先性,因为产出水平对商品表现影响比较重要。目前看,M1-M0仍在下行。

最值得关注的大类资产,还是来自权益类市场的结构性机会,结构性机会来自多个方面,第一个方面是新旧动能的转化,虽然新的动能比重并不高,但是增长速度很快。比如2018年信息技术产业的增加值累计增长了30%,与此相关的,像房地产、建筑业、金融,增加值的增长只有3%-4%,所以基本上是10倍的差距。

我们对新经济领域的结构性机会还是要予以重视,像现在讲的5G、边缘计算机、基因检测、氢动能等等,这些新的技术、新发明会成为未来经济增长当中的几个亮点。

另外一方面,对于金融供给侧结构性改革给资本市场带来的正面影响,还是要有理解高度。比如要解决此前金融严监管带来的金融抑制,影子银行业务大幅消减,民企融资难问题进一步加剧。

目前表外业务规模还在往下走,预计今后表外业务应该会有所提升,监管在规范中放宽也是个趋势。这次改革的重点在于调整融资结构,建立全方位、多层次的金融服务体系,提高直接融资比例,利好券商。

金融供给侧结构改革讲话当中还专门提到了“实体经济的健康发展才是防范化解风险的基础”——脱虚向实的前提,是实体经济要好,有投资机会和一定的回报率,实体经济不好,只让金融脱虚,会导致虚脱。

过去对金融的理解过于片面,认为金融太虚了,金融加杠杆导致债务的增加。但这些年来,在去杠杆、降债务的过程中又导致了资产缩水。实际上,把资产这一分母做大,即便负债这一分子不变,资产负债率也会下降。

因此,这轮金融供给侧结构性改革,反映了是对金融的再定义,过去,去杠杆直接去分子,现在要做大分母,做大分母两个路径,一是靠制度改革,提高企业盈利水平,从而提升估值水平即经济强,金融强。

二是通过降低风险溢价,来提升估值水平,即金融稳,经济稳。降低风险溢价也有两个路径,一个是降低流动性溢价,股市繁荣,交易活跃;一个是降低信用溢价,通过改善营商环境、缓解融资难和贵的问题等来实现。

因此,金融活,经济活;金融稳,经济稳。经济兴,金融兴;经济强,金融强。经济是肌体,金融是血脉,两者共生共荣——这构成了资本市场得以繁荣的理论基础。

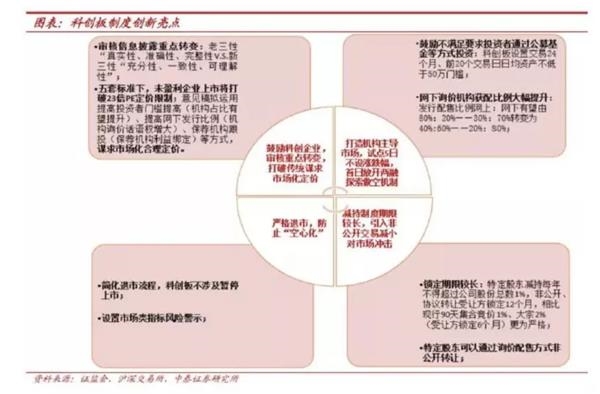

大家对科创板一定要有更深的认识,不能简单把上海的科创板当作深圳的创业板。创业板重在创新,就是为创业类公司及投资者提供融资和投资服务的板块,科创板则同时带有推进产业升级、经济转型和资本市场制度改革使命,即试点注册制。注册制的意义非常重大,实际上把资本市场过去28年来出现的种种缺陷和问题给予改革、改进和纠偏,这才是科创板深远意义所在。

过去那么多年来,中国经济增速高于任何一个发达经济体,但为何资本市场在28年中熊长牛短,屡次暂停新股发行?原因就在于资本市场基础性制度不够完善,尤其是入口和出口没有完全按市场化原则去管理,尤其是退市制度不力,导致僵死企业数量不断增加,包袱越来越重。

只有解决好进入和退出的问题,整个资本市场的新陈代谢才会畅通,优胜劣汰才是市场活力。这点来讲,注册制的确意义重大。故我们不能简单认为科创板是给上海的红包,它实际给了整个资本市场巨大红包——推进资本市场改革。

因此,此轮行情与2015年的行情是不一样的,2015年的行情是大众创业、万众创新背景下,由金融创新带动下的行情,并且在利率市场化改革的大背景下,5次降准,5次降息,最终导致信用大幅扩张,资本市场大水漫灌。2019年这一轮的行情,我觉得是以改革为主线,A股的估值水平处于历史低位,金融杠杆率水平也处于历史低位,货币政策进取而不激进,宽信用是目标;财政政策积极而不狂轰滥炸。

2015年出现信用扩张而2019年并未出现

在经历过2015年的金融创新教训之后,或经历过2009年两年4万亿的铁公基大投资之后,我们对过去的经验教训已经有了很深入的反思和总结,不会再重蹈覆辙。这也是我所强调的逻辑——更少的选择之下走更对的路。我们有过那些惨痛的教训,所以现在不能走老路,这一轮行情处在经济增速下行过程中,经济转型、深化改革是当前及未来应对困难的主要思路。

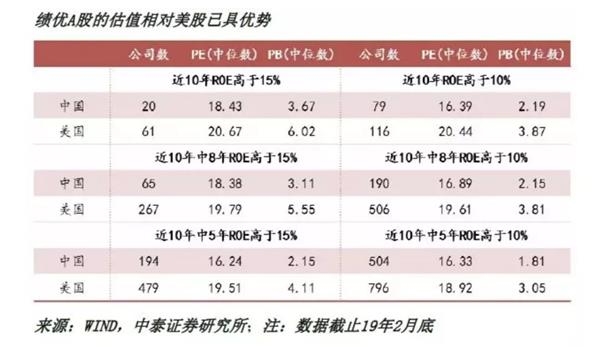

此外,A股市场目前总体处于估值水平的相对低位,主要驱动逻辑是估值修复和预期差驱动,不容易出现“疯牛”行情。如果按照过去10年ROE的水平分档,对比各档A股与美股的估值。发现无论PE还是PB,A股都明显低于美股。

A股重资产属性的公司偏多,PB可能整体偏低。但就PE来看,A股当前处于盈利周期的低位,而美股处于盈利周期的高位,A股当前的PE还是低于美股,可见估值优势非常明显。

A股市场长期以来的估值体系较为扭曲,即绩优股的估值水平比较低,绩差股则较高,导致“确定性折价”,“ 不确定性溢价”,今后,随着机构投资者数量的增加,加上资本市场改革,对信息披露、退市制度的规范,市场的价值投资理念一定会深入人心,和成熟市场的估值体系逐渐接轨,故未来确定性机会更值得去把握。

大类资产里面另外一个就是房地产,房地产行业总体来讲还是会趋弱的,这是由经济周期决定的。如前所述,房价稳定也是保持经济稳定的重要方面,因为中国经济周期实际上就是房地产周期,故政策现在要做的就是平缓房地产周期,使得经济周期更加平滑,在这过程中可以促进资本市场的繁荣,以减少中国经济对房地产的依赖度,这对中国经济转型是有利的。

今年一二线城市房地产将表现比较好,符合经济结构变化趋势;三四五线城市前期涨幅过大,随着棚改货币化力度减弱,房价会有回调压力,故三四五线城市的房地产会偏弱一些。对于房产税的担忧,我觉得不必过度炒作,毕竟在稳房价的前提下,要推进房产税的难度较大,迄今没有提出明确的时间表。

我认为,对宏观经济政策的把握,只需要记住两点,第一点是稳中求进,因为中国经济已经成为全球第二大经济体,老子说,治大国如烹小鲜,任何一个经济政策出台,都要考虑对现有的经济影响多大。第二点是底线思维,即不发生系统性风险的底线;去年跌破2500点的时候,我认为已经触及底线了,那个时候,我对股市便开始乐观了,并且多次撰文,提出一个过度超跌的资本市场必然有长期投资价值,因为到了要发生系统性风险的底线的位置,政策肯定会转向,改革肯定会启动。

因此,底线思维和稳中求进,是我们把握宏观经济政策方向和力度的两大要点,包括对资本市场投资机会的把握,也要掌握这两个要点。

今后无论是中国资本市场,还是房地产市场,更多呈现的是结构性机会。这是2017年6月份,我在中泰证券中期策略会上所提出,未来中国经济将步入到存量经济时代,中国经济新动能、新产业不可能在全国遍地开花,经济份额将更多地向两个区域——长三角和珠三角集中,更具体说,会往浙江和广东这两个省集中,会往北上广深、及其他中心城市、大城市集中,产业在集中、技术在集中、人口在集中、金融在集中、各类资源都在集中。

存量经济的特征是此消彼长,今后会看到,一些地区的GDP高增长,另外有些地区的GDP负增长,在这种格局下,投资一定要有结构性思维,更多以此消彼长观念来把握好区域、产业及资本市场的结构性机会。

(文章来源:中泰证券)