点击查阅可转债股票数据一览表(数据来源:东方财富网)

因为首次以信用方式申购,导致中签率史上最低的雨虹转债,今日终于正式上市交易。

首只信用申购可转债——雨虹转债今日上市

作为国内首只实施信用申购的可转债——雨虹转债,将于10月20日起在深交所挂牌交易,债券代码为128016.

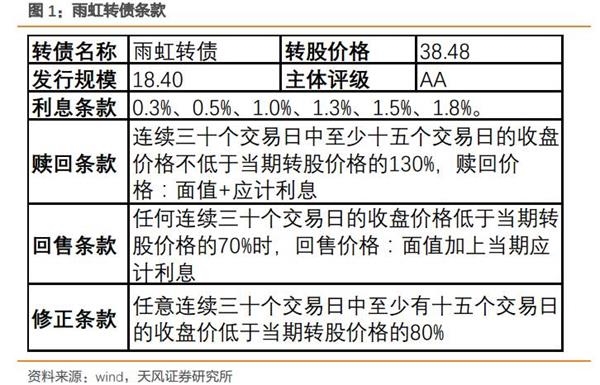

雨虹转债转股价为38.84元,修正、赎回、回售条款都和市场主流条款一致,以10月19日收盘价计算,转债对应的转股价值为106元。

打中可转债基本无风险首日就是重要的卖出时间窗口?

沪深交易所历史上曾存在超过百只可转债,其中多数因到期而退市,在未到期的可转债中,也有很多因提前赎回而退市。当前处于正常交易状态的可转债只有19只,加上即将上市交易的雨虹转债,这一阵营将扩容至20只。

类似于打新股,当前申购可转债基本可算作是一门稳赚不赔的生意,这从历史数据上能够得到佐证。

据时报君统计,上述正常交易的19只交易所可转债当前最新收盘价全部较面值出现溢价,这意味着当初如能中签可转债,持有到目前将全部实现盈利,中签后持有到目前平均收益率为12.71%,其中收益率最高的广汽转债达32%。

如果上市首日就选择卖出,收益率又如何呢?

统计数据显示,如果将上述19只可转债在上市首日以当日成交均价卖出,平均收益率将为17.84%,甚至高于持有至今的收益率,这意味着中签可转债的投资者在上市首日即抛售是一个相对不错的选择,其中格力转债首日抛售的平均收益率最高,接近40%。

不过,对于很多可转换债来说,上市后的最高价并非出现在上市首日,如果能以最高价卖出,将是一件十分幸福的事情。数据显示,上述19只可转债中,9只可转债在上市后最高收益率(较面值)超过30%,其中格力转债、电气转债两只可转债上市后最高价一度超过300元,价格翻了3倍多,最高收益率一度超过200%。

然而,客观地说,这并不意味着申购可转债完全没有风险。数据显示,19只可转债中,有7只上市后的最低价低于面值,如果卖在了最低价,也会出现亏损,只不过这些品种后来的价格又全部回到面值之上,也就是中签者亏损的概率非常低,以致可以忽略不计。

另外,数据还揭示,如果投资者未能中签,而选择二级市场买入可转债,风险将大幅提升。如果投资者在上市首日以成交均价买入可转债,截至目前上述19只可转债的平均收益率为-3.51%。

此外,当前可转债转为信用申购后,也可能会对可转债收益率产生一定影响。

海通证券姜超和姜珮珊撰写研报指出,转债发行新规下中签率势必大幅降低,转债打新绝对收益压缩,新规使人们重新思考抢权配售可能带来的收益,以及转债发行中正股波动带来的博弈正股机会。

如何套利可转债?

东方雨虹转债是首只信用发行的转债,中签率非常低,机构投资者从一级市场基本拿不到筹码,那么转债上市后是否可以吸筹?

天风证券分析师孙彬彬认为,因可转债发行规则改变,东方雨虹的转债发行和上市拖延至今,期间可转债的正股上涨不少,但东方雨虹作为防水材料行业龙头股,二级市场上雨虹转债仍然具备配置价值,上市首日平价预计约为107元,雨虹转债在17%的溢价率(对应125元)以内都可以积极拿筹码。

具体如何套利,请看下面的6问6答:

(1)首先弄清楚什么叫可转债?

可转债是一种附加了转股权利的债券,因此可转债的利率比普通债券低很多,也可以简单理解为“以低利率获取转股的权利”。以东方雨虹为例,目前转股价格为38.48元,持有一张东方雨虹可转债,可向公司换100/38.48=2.6股东方雨虹股票。

(2)转股权利会因转债价格波动而改变吗?

转股权利不因可转债价格波动改变,也不因东方雨虹股票价格波动改变。除非经过东方雨虹股东大会审议通过下调转股价。合约规定,下调的条件是:东方雨虹股票连续30个交易日内,有15个交易日的收盘价低于转股价的80%,也就是说,只有在连续30个交易日内,有15个交易日收盘价低于30.78元,才有可能启动转股价下调议案,改变兑换股数。

(3)雨虹转债该有的价格是多少?

因为一张雨虹转债等于2.6股东方雨虹股票,因此,他们两之间的价格有个准确的关系,就是转债该有的价格=东方雨虹股票价格×100/38.48.

(4)怎样才能产生套利机会?

由于债可以换成股票,而股票不允许换成债券,因此只有在可转债价格低于转债该有的价格时,即出现折价(溢价率为负)的时候,才能产生套利机会。

举个简单例子:假设协议规定一张转债可以换10股某股票,但是由于大爷大妈熟悉股票而不熟悉可转债,此时,股票被更多人买,股价是13元,转债很少人买,价格是120元,于是你将手头持有的或者借来的100股股票按照13元卖出,得到1300元,买入10张转债付出1200元,装兜里100元(实际略少,要扣除交易费用),然后得到10张转债,向公司申请换100股股票,或继续持有不变或还给券商,套利完成。

(5)什么是溢价率?

所谓溢价率,就等于(转债市价/该有的价格-1)×100%。以三一转债为例,7.81×100/7.45=104.832元,这是转债该有的价格,此时由于市场交易行为导致转债实际价格为118.55元,因此,溢价率=(118.55/104.832-1)×100%=13.09%

时报君前面提到过,只有这个溢价率为负才代表有套利机会,一般来说,因为股票买卖会产生约0.1%的印花税,以及0.02%~0.1%不等的佣金,同时转债的买入也可能产生0.02%~0.1%的佣金,所以理论上来说,至少要负溢价率超过1%,才有套利价值。

(6)假设负溢价率已经超过1%,该如何套利?

还是以东方雨虹为例,假设你持有东方雨虹股票,那么卖出东方雨虹股票,没有东方雨虹股票的话看是否能跟券商借券卖出;第二步,立刻拿刚刚卖股票的钱,全部买入128016雨虹转债,然后你得到的可转债可以向公司申请兑换相应股票。

可能你会问,转来转去这么复杂,为何非要瞎折腾呢?因为溢价率-1%产生的时候,意味着一张转债=100/38.48股东方雨虹股票,公式的左边是99,而公式的右边是100,因而你持有同样数量的股票,你可以剩下1%的钱在兜里,或者同样多的钱,你可以多拿1%的股票。别小看了1%哦,敲敲键盘,1000万本金,就收进来10万块,10万块可以凑够一辆宝马5系的首付了,是不是很棒?

意义重大>>>

被称为免费彩票 东方雨虹转债将带来大量新股民

可转债大乐透时代:雨虹转债首迎信用申购

业绩稳定>>>

东方雨虹三季报业绩同比增两成 全年净利预增20%