贵州茅台又创新高了!3月18日,贵州茅台盘中触及814.53元,刷新历史记录,收报810.09元,总市值1.02万亿,这也是茅台历史上第二次收于1万亿市值以上。去年6月12日,茅台也曾突破万亿市值,但随后股价就出现调整,幅度超过30%。这一次是否会重蹈覆辙?

数据来源:东方财富Choice数据

1茅=1万亿元

茅台市值突破1万亿之后,有人调侃称又一个新的计量单位诞生了:1茅台 = 1万亿,于是:广东GDP高达9.7茅、家装市场规模高达5茅……

在贵州茅台的带领下,昨天白酒板块走势强劲。金种子酒、口子窖、顺鑫农业、古井贡酒、今世缘、五粮液、老白干酒和泸州老窖等个股纷纷涨停。

昨天茅台和白酒板块的上涨,被认为是市场风格向业绩转变的一个标志。因为在很多人眼里,茅台就是价值投资的标志。

总体来说,茅台市值的大幅增长,确实离不开业绩的支撑。数据显示,自2001年上市后,茅台营收从16.18亿元增长至2017年的610.63亿元,区间增幅达36.73倍;同期净利润从3.28亿元增长至270.79亿元,区间增幅超82倍。

海通证券姜超表示,茅台在2001年时大约是30倍的市盈率,目前也依然保持在30倍左右。但是同期茅台的利润增长超过100倍,年化利润增速超过30%,这其实就是茅台股价不断创新高的奥秘,估值稳定,大家长期赚上市公司业绩的钱。

正因为看好茅台的业绩增长,机构也在不断上调贵州茅台的目标价。华创证券、东兴证券和华泰证券,先后给出贵州茅台795元、795元和803.66元的目标价,中金公司更是将其目标价上调至900元。

有市场分析认为,整体来看,白酒板块历史估值中枢在20倍-25倍这一区间,目前估值尚处下限,叠加北上资金持续流入,白酒板块估值修复仍有一定空间。

31股创历史新高,再现“喝酒吃药”

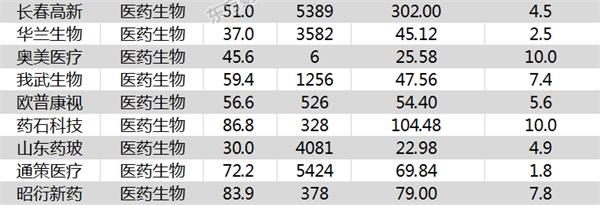

除了茅台,昨天还有30只个股创出历史新高,其中很多个股主要来自食品饮料和医药生物行业,包括古井贡酒、顺鑫农业等几只龙头酒企。

数据来源:东方财富Choice数据

进入存量资金博弈阶段?

茅台突破1万亿市值大关后,还能不能继续涨?或者说,在“喝酒吃药”之后,大盘还能不能延续强势?

很多机构从资金面的角度进行分析。比如,中信证券认为,A股已从增量资金驱动阶段切换至存量资金博弈阶段。

中信证券认为,对散户而言,A股短期财富效应减弱。A股周上涨个股比例从2月份的90%+回落至3月份的60%+,周收益率中位数从5%左右回落至2%左右。而杠杆类资金,特别是场外配资受到监管的约束将越来越大,交易量难上台阶,A股换手率上周从2.75%回落至1.7%,影响看短做短的游资预期。

2月普涨行情调动散户积极性,但3月普涨趋势弱化

私募未来进一步加仓的能力有限。根据私募排排网统计,仓位80%以上的权益类私募产品占比已从2月初的38%提升至3月初的62%;另外,预计2月已被动加仓的公募基金未来进一步加仓空间也不大。

外资流入A股速度短期可能放缓。主要缘于近期MSCI下调接近30%持股上限个股的纳入因子,使得外资进一步增配A股优质标的时会有所顾忌。

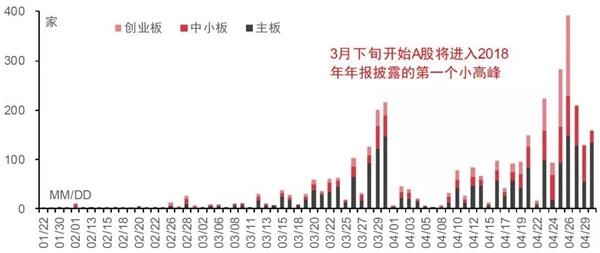

因此,中信证券认为,随着财报披露渐入高峰,基本面重要性上升。

新增资金入场,有赖基本面回升

海通证券同样认为,资金的大量入场离不开基本面的支持,只有基本面见底回升,大量资金才会跑步入场,

历史数据显示,2012年以来月度资金流入均值为660亿,2019年1-3月股市资金流入分别为160亿元、1080亿元与760亿元,三个月月均(三月用半个月推算全月)为800亿元,目前只是略高于均值,处于13年底14年初比较温和的水平。虽然资金流入似乎不多,但是市场上涨的幅度还是很明显的,主要还是换手率较高以及杠杆资金的入场。

从历史上看,1万亿元的资金净流入大约能推动2-3万亿元自由流通市值,而年初至今可以统计到的资金净流入规模约2000亿元,同期A股自由流通市值从最低的16.9万亿元上升到目前的21.7万亿元,4.8万亿元的自由流通市值变化对应着只有2000亿元的增量资金,资金量还远远不够。

目前换手率已经处在历史高位,上升空间有限,之后更大的行情如牛市第二第三阶段的启动需要大量资金持续不断地入场,而资金的大量入场离不开基本面的支持,只有基本面见底回升,大量资金才会跑步入场,牛市才能从第一阶段走向二三阶段。

仅供投资者参考,不构成投资建议

股市有风险,投资需谨慎

分析解读>>>

邓海清:房地产不是“蓄水池” 房市的泪不会变成股市的水

国泰君安:7月之前或是最佳政策机遇窗口期

招商:A股增量资金入场最快阶段已经过去 接下来看地产的老逻辑和TMT的新逻辑

中信证券:A股已从增量资金驱动阶段切换至存量资金博弈阶段