本周关注:成长股躁动的蛛丝马迹

昨天计算机、传媒等板块早盘有所表现,今天计算机、传媒全天涨幅居前,创业板涨幅1.73%居首。我们在上周市场策略周报中提到当前市场情绪较前期乐观,投资者风险偏好仍将维持在较高水平,部分投资者可能将转向成长股反弹机会。结合当前的成长躁动,我们试图寻找成长股超跌反弹的积极信号。

一级市场:IPO节奏趋稳,并购重组稳步提速

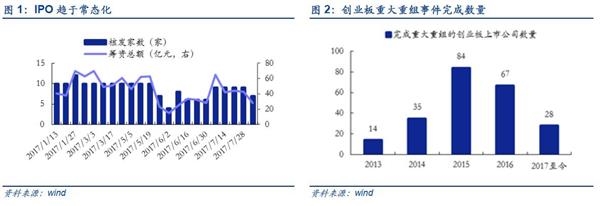

IPO节奏趋稳,对成长股冲击力度减小。今年以来IPO发行处于高位,前5月证监会每周核准10家IPO批文,每周平均筹资约56亿元,6月份节奏有所放缓,每周核发6家左右,每周平均筹资降为34亿元。近期IPO发行节奏趋稳,上周核发7家,筹资金额不超过28亿元,较前期明显回落,预计未来IPO发行常态化,前期IPO对成长股的压制将得到舒缓,对创业板形成一定支撑。

并购重组稳步提速,创业板或再迎扩张。2013年-2016年是创业板并购重组的大年,并购重组完成数量分别为14、35、84、67家,并购资产公允价值为27.53亿元、79.77亿元、203.70亿元、173.17亿元,创业板净利润增速分别于2016Q1和2016Q3达到历史最高点,分别为40%和44%,随着2016年底并购浪潮褪去创业板业绩开始回落,2017Q1和Q2净利润增速下滑至为26%和21%。今年6月以来并购重组明显加速,证监会明确表示规范和支持上市公司并购重组,今年1-7月,并购重组的上会企业数量分别为10家、6家、14家、11家、11家、26家、21家,而且仅7月22日至7月28日一周,证监会就审结并发放了18家上市公司的并购重组批文,创下近期纪录。随着并购重组逐步规范化,创业板有望通过重组获得优质资产,增强盈利能力。

二级市场:证金大幅增持创业板,市场交易活跃度上升

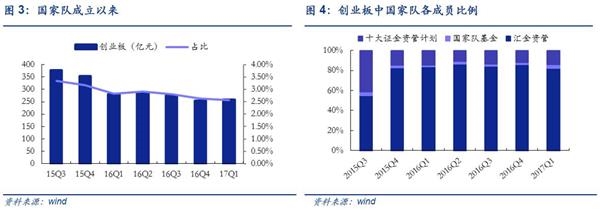

证金公司首次增持8家创业板,提振市场对创业板信心。截止8月8日,A股有66家创业板公司公布2017年中报,国家队进入25家创业板公司的前十大流通股东,持股市值为48.18亿元(按6月30日收盘价).国家队中只有证金公司和汇金资管持有创业板公司,外管局、国家队基金和十大资管计划均未出现在已经公布中报的创业板公司中,其中证金公司持有8家共23.99亿元,汇金资管持有19家共24.19亿元。从历史上看,国家队持股创业板占比较低且占比不断下滑(由2015Q3的3.35%下降至2017Q1的2.58%),国家队中汇金资管占比最高(约80%),十大证金资管计划次之(约15%),国家队基金占比最低(约5%),而证金公司和外管局投资不持有创业板股票。因此,今年二季度证金公司首次增持创业板股票向市场传递积极信号。

具体来看,证金增持公司主要有昆仑万维、华策影视、汤臣倍健、东软载波、亿纬锂能、迈克生物、苏交科、恒顺众昇。值得注意的是这八家公司中有两家公司出现轻微亏损,4家公司实现超过50%的增长,说明创业板中优质公司有望重新获得市场关注。

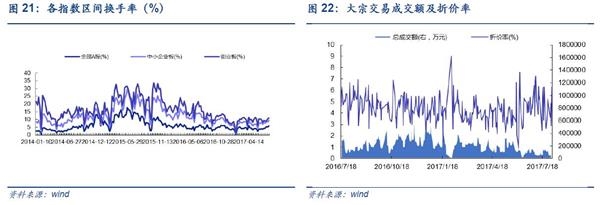

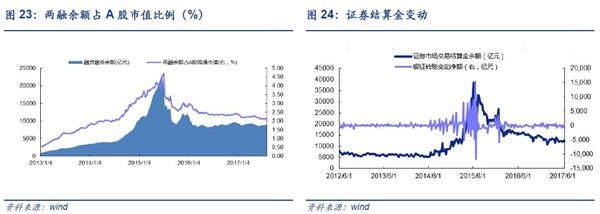

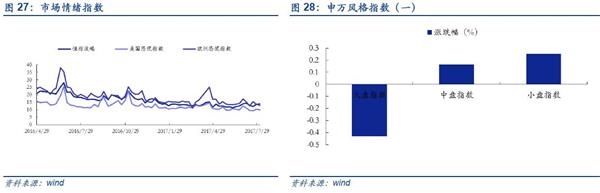

成长风格换手率明显上升,市场交易活跃度上升。成长股换手率自7月25日以来明显上升,尤其是在7月27日创业板大涨提振市场对成长风格的偏好,当日成长风格换手率跃升至2.64%(前值1.84%),此后一直维持在2%以上的较高水平。同时,自8月开始成长风格换手率上扬,金融和消费的换手率处于下行通道,相对金融、消费、稳定分别为提升至2.90(前值2.27)、2.24(前值1.84)、2.24(前值1.75),较月初上升了35%、31%和7%。

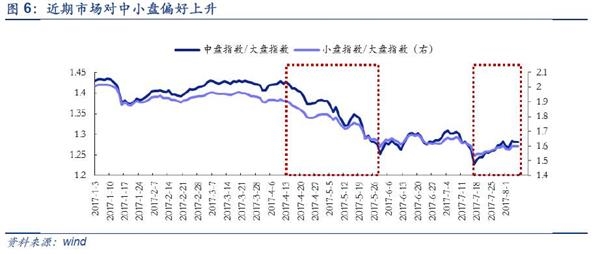

中盘、小盘指数跑赢大盘指数,超跌成长股或重新被市场发现。4月初中盘/大盘、小盘/大盘相对收益为1.42和1.91,5月底最低下降至1.28和1.65,随后步入震荡下行期。近期中盘、小盘相对收益明显上升,反映市场之前对大盘股情有独钟的现象已经出现松动,明显超跌的成长股重新被市场发现。

正文

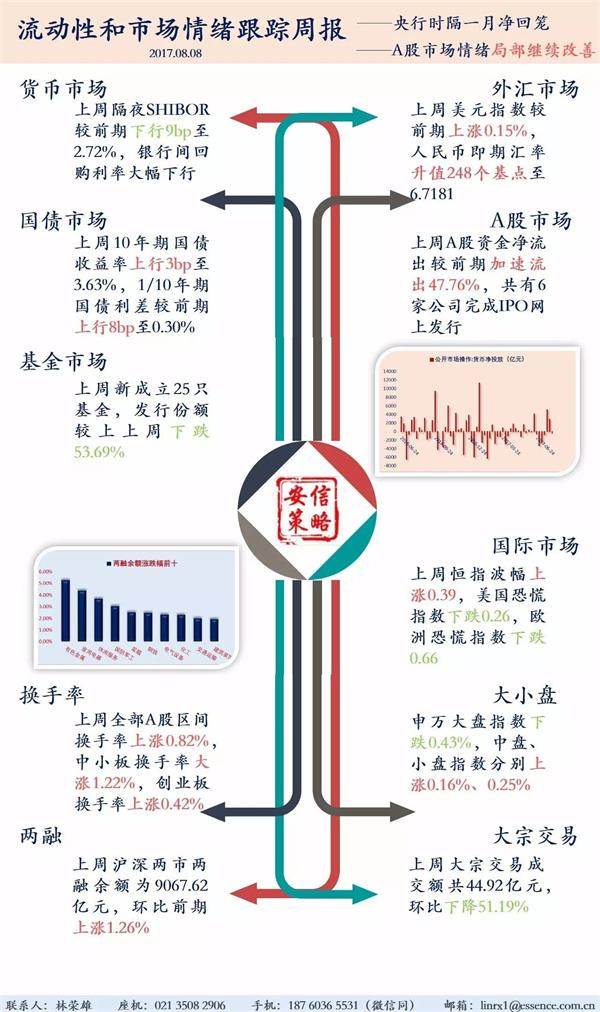

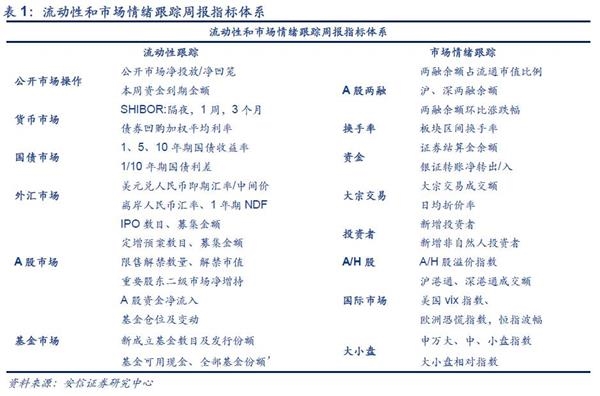

流动性和市场情绪跟踪周报主要对市场流动性以及市场情绪进行数据跟踪和解读。其中,流动性跟踪体系主要包括央行公开市场操作、货币市场、国债市场、外汇市场、A股市场、基金市场等6个方面共20计余项指标构成。市场情绪跟踪体系主要包括A股两融、换手率、资金情况、大宗交易、新增投资者、大小盘A-H等8个方面共计10余项指标构成。希望为各位投资者对当前流动性和市场情绪提供全方位的介绍和解读。

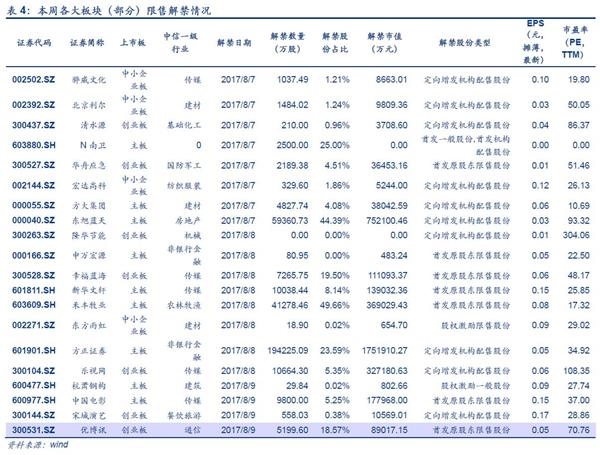

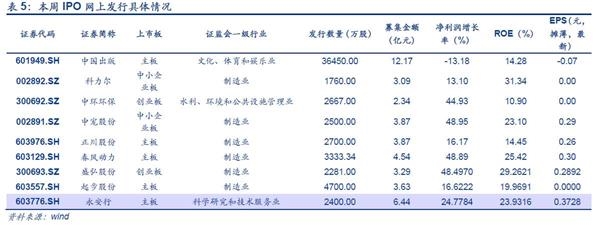

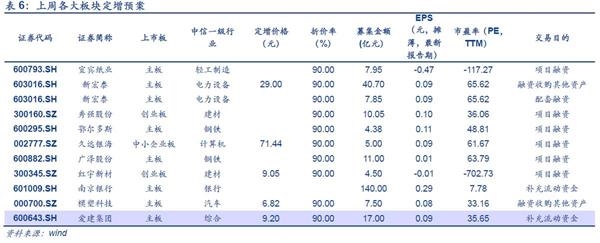

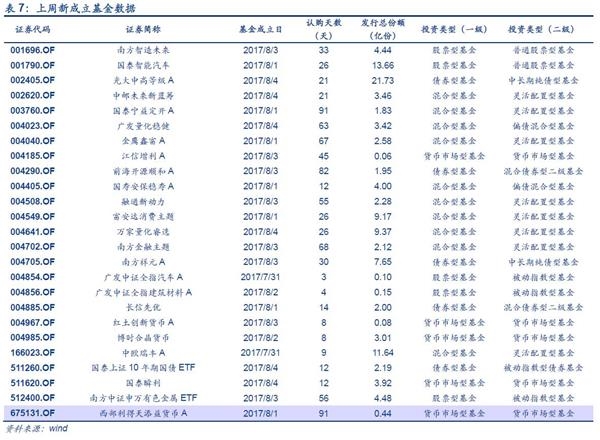

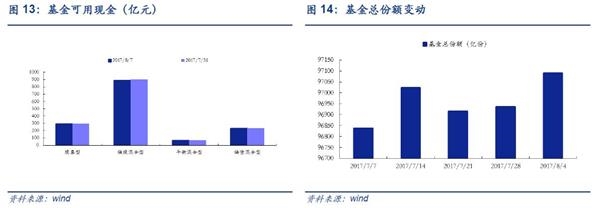

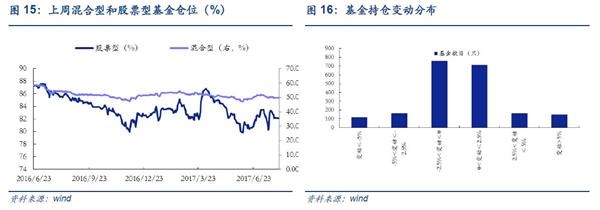

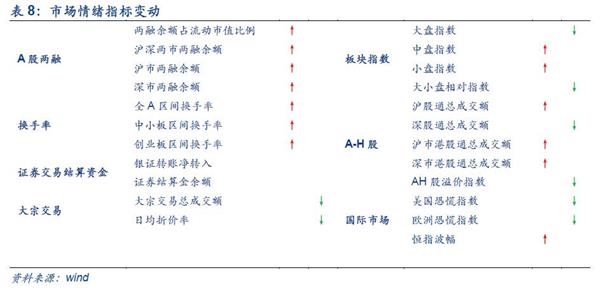

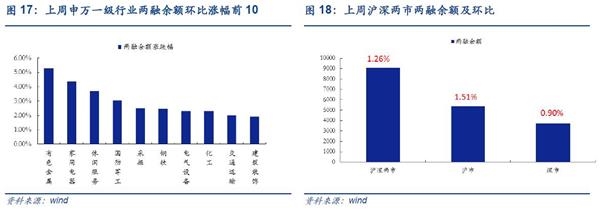

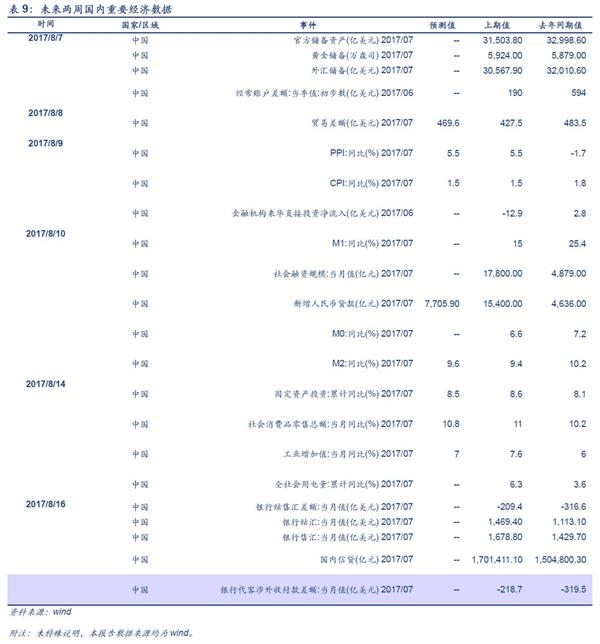

流动性:上周央行时隔一月净回笼

■公开市场操作:上周公开市场净回笼400亿元,本周资金到期金额共计7800亿元。 解读:上周公开市场净回笼400亿,央行时隔一月进行净回笼。进入8月,影响资金面的外在冲击因素较少,流动性相对宽松,央行或将减少公开市场操作,逐步回笼资金,从“填谷”转向“削峰”。同时,8月公开市场资金到期量依然较大,共计13975亿元,给资金面带来一定压力,我们维持此前流动性保持紧平衡的预期。 ■货币市场:上周隔夜SHIBOR 较前期下行9bp至2.72%,3个月SHIBOR较前期上行2bp至4.27%。银行间质押式回购加权平均利率较前期下行37bp至2.79%,买断式回购利率较前期下行45bp至3.14%,同业拆借利率较前期下行18bp至2.84%。 解读:上周隔夜SHIBOR与银行间回购利率大幅下行。随着月末资金面偏紧的影响过去,银行借款意愿上升,货币市场利率大幅走低,上周隔夜SHIBOR结束7月中旬以来上涨趋势,下行9bp至2.72%,长端利率依旧趋稳,SHIBOR其他品种小幅震荡。同时,上周商业银行间回购利率大幅下行,质押式、买断式回购加权平均利率和同业拆借利率较前期分别下行37bp、45bp和18bp.基于央行“削峰”式操作大概率延续,未来货币市场资金压力依然不可忽视。 ■国债市场:上周1年期国债收益率下行5bp至3.33%,5年期国债收益率上行2bp至3.56%,10年期国债收益率上行3bp至3.63%,1/10年期国债利差较前期上行8bp至0.30%。 解读:1年期国债收益率继续下行,期限利差持续修复。进入8月,资金面逐渐宽松,带动短期国债小幅下行,上周1年期国债收益率下行5bp;另外,经济基本面悲观预期得到修复,结合近期供给侧改革和环保限产提升商品价格,通胀预期水平或有抬升,叠加上周央行净回笼逐步收紧流动性,长端收益率受此影响上行, 5年期、10年期国债收益率分别上行2bp、3bp,同时1/10年期国债期限利差持续修复,较前期上行8bp至0.30%。我们维持短期债市呈现底部区间震荡格局的预期。 ■外汇市场:上周美元指数较前期上涨0.15%至93.49,人民币即期汇率升值248个基点至6.7181,人民币中间价升值241个基点至6.7132,离岸人民币汇率升值18个基点至6.7356,最新1年期NDF为6.8871. 解读:美元指数止跌反弹。上周美国劳工部公布数据显示,美国7月非农远超预期,叠加白宫国家经济委员会主任科恩发表推动税改言论,双重利好使得美元指数周五强势反弹,创1月18日以来最大单日涨幅,上周美元指数收涨0.15%。值得注意的是通胀不及目标(2%)、特朗普政策迟迟无法落地等压力依然存在,美元下行压力不减。同时,美元走弱是今年以来人民币对美元升值的重要原因,短期来看国内经济向好对人民币形成一定支撑,人民币贬值可能性较小。 ■A股市场:上周A股资金较前期加速流出 一级市场方面,上周共有6家公司完成IPO网上发行,募集资金共31.56亿元;本周共9家公司完成IPO网上发行,预计募集资金共43.24亿元,较上周上涨37.00%。上周共11家公司公布定增预案,预计募集资金共255.93亿元,较上上周同比下降98.02%。 二级市场方面,上周共有40家公司限售股解禁,解禁数量共87.69亿股,解禁市值共912.41亿元。本周共28家公司限售股解禁,预计解禁数量共38.94亿股,解禁市值共435.62亿元,分别较上周环比下降55.60%和52.26%。此外,上周重要股东二级市场净增持13.20亿,较前一周增长806.18%。上周全部A股资金净流出1157.62亿,较前期加速流出47.76%。 ■基金市场:上周基金发行份额下跌53.69% 上周新成立25只基金,发行份额为115.73亿份,较上上周下跌53.69%,发行份额最高的是光大中高等级A,为21.73亿份。全部基金份额97090.20亿份,较前期上涨0.16%。上周股票型基金仓位由82.20%降至82.12%,混合型基金仓位由49.54%升至49.67 %。所有基金当中,减仓基金占50.89%,约37.31%的基金减仓幅度小于2.5%。 市场情绪:上周A股市场情绪局部继续改善 两融:上周沪深两市两融余额为9067.62亿元,环比前期上涨1.26%。上周市场两融余额占A股流通市值比例为2.15%,较前期上涨0.94%;其中,沪市两融余额为5364.19亿元,环比前期上涨1.51%;深市两融余额为3703.43亿元,环比前期上涨0.90%。上周申万一级行业两融余额环比涨幅前3的是有色金属(5.26%),家用电器(4.37%),休闲服务(3.69%),涨幅后3的是食品饮料(-1.22%),传媒(-0.77%),轻工制造(-0.39%). 换手率:上周全部A股区间换手率上涨0.82%达到5.91%;中小板换手率上涨1.22%达到9.58%;创业板换手率上涨0.42%达到10.93%。 大宗交易:上周大宗交易成交额共44.92亿元,环比下降51.19%,日均折价率下跌2.21%至2.62% A-H股:上周北上资金净流入88.18亿元,较前期缩减7.61亿元;南下资金净流入45.95亿元,较前期增长21.51亿元。上周沪股通总成交额为274.67亿元,较前期环比上涨8.87%;深股通总成交额为181.13亿元,较前期环比下跌5.61%;沪市港股通总成交额为333.08亿元,较前期环比上涨1.46%;深市港股通总成交额为97.94亿元,较前期环比上涨7.53%。上周AH股溢价指数收于126.52点,较前期环比下跌1.43%。 大小盘:申万大盘指数下跌0.43%至3036.29,中盘指数上涨0.16%至3891.23,小盘指数上涨0.25%至4863.60,大/小盘相对指数为62.43,较上周下跌0.68%。 国际市场:上周恒指波幅上涨0.39至14.02,美国恐慌指数下跌0.26至10.03,欧洲恐慌指数下跌0.66至13.07. 市场情绪解读:上周A股市场情绪局部继续改善。宏观经济方面:7月财新中国制造业采购经理人指数(PMI)为51.1,环比提高0.7个百分点,创四个月新高;7月出口同比增长7.2%,进口增长11%,增幅分别较上月回落4.1和6.2个百分点。整体而言,此前市场对于经济的悲观预期得到修复,基本面对市场情绪的正面效应增大。资金方面,进入8月,影响资金面的外在冲击因素较少,流动性相对宽松,对市场情绪形成支撑。政策方面,第三批中央环保督查大力推进供给侧改革,限产力度超预期,供给受限和需求持续放量的影响下,周期股持续发力提振局部市场情绪。成交方面,周期表现亮眼,有色(305.96亿股)、化工(243.96亿股)和钢铁(195.70亿股)周内成交量遥遥领先;换手率上有色(26.98%)、采掘(23.22%)、建材(19.43%)、化工(18.37%)和钢铁(18.10%)靠前,中小板交易活跃,换手率大涨1.22%达到9.58%。另外,上周沪深两市两融余额及占A股流通市值比重持续上涨,杠杆资金较为活跃。国际市场方面:上周美国劳工部公布数据显示,美国7月非农远超预期,叠加白宫国家经济委员会主任科恩发表推动税改言论带来双重利好,上周美国恐慌指数下行0.26至10.03.值得注意的是本周将公布美国PPI和CPI数据,或将对市场情绪带来明显影响。欧洲方面,受欧元下跌影响出口提振,同时接近三分之二的MSCI欧洲指数成份股企业陆续公布业绩,半数以上好于预期,上周欧洲恐慌指数下跌0.66至13.07. 未来两周国内重要经济数据