一周核心:趋势及变化

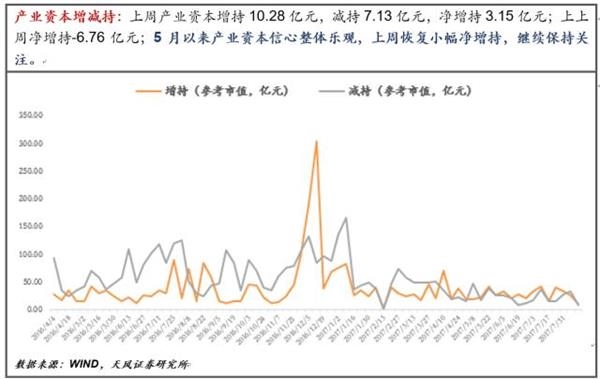

产业资本:上周产业资本增持10.28亿元,减持7.13亿元,净增持3.15亿元——减持新规发布后产业资本整体表现乐观,前一周出现一定净减持,但金额不大,本周重新转为净增持,后续继续保持关注。

IPO:上周证监会核发7家IPO批文(28亿).IPO在过去一个月的规模有所加大,基本每周40亿以上(但和1-5月相比仍然不高),本周家数和规模更低,基本回到6月的速度。

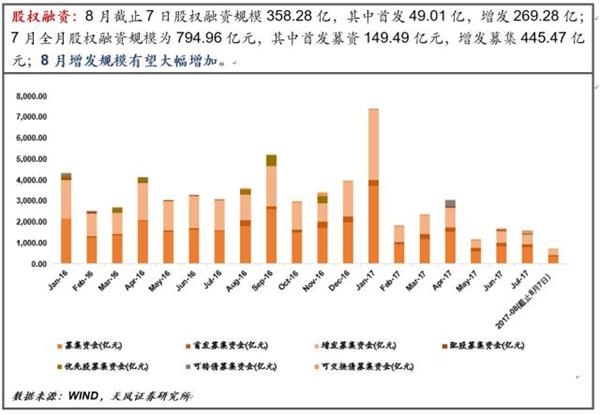

股权融资:8月截止7日股权融资规模358.28亿,其中首发49.01亿,增发269.28亿。5月以来股权融资相较于前期一直比较低迷,8月有望创下近月的一个高点。

货币市场:上周SHIBOR(3个月)收于4.27%,上升2.10bp;银行间同业拆借(1天/7天)收于2.78%/3.20%,分别上升-11.29/-22.08bp;银行间质押式回购利率(1天/7天)收于2.72%/3.04%,分别上升-26.43/-63.48bp;AAA+同业存单到期收益率(1个月/3个月/6个月)收于3.48%/4.34%/4.40%,分别上升2.31/12.00/7.91bp——缴税季平稳跨国,资金价格有所下降,资金面紧张状况得到缓解。

央行流动性投放:上周央行通过逆回购合计投放7100亿,同期7500亿逆回购到期,净回笼400亿。7月下旬受到财政缴款的影响,银行间质押回购利率波动明显加大,但7月以来,央行积极对冲到期的MLF和逆回购,充分体现维稳态度。上周资金价格普遍出现回调,央行进行较少的逆回购操作,整体流动性和4月股市见顶时相比,仍然要友好一些。

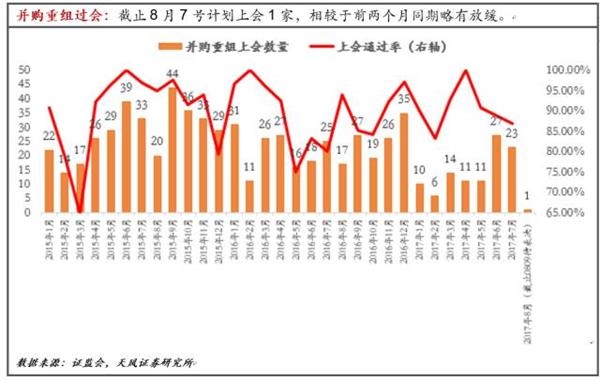

一级半市场:截止8月7号计划上会1家,在6、7月并购重组提速之后有所降温(此前放缓半年多).但从监管层年中以来的表态来看,对并购重组仍然比较支持。金融工作会议定调金融支持实体、更加重视直接融资等也确认了趋势。

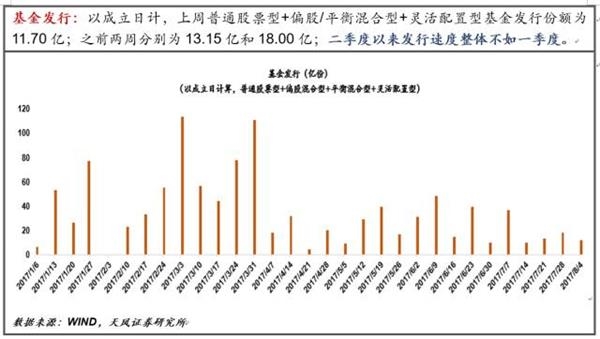

基金成立:以成立日计,上周普通股票型+偏股/平衡混合型+灵活配置型基金发行份额为11.70亿,二季度以来主动股票型基金发行速度放缓。

重要数据一览

1、资金需求/资金流出

1.1股权融资/并购重组

IPO:上周证监会核发7家IPO批文,募集总金额不超过28亿;批文数量与募集金额维持高位三周后小幅下降。

并购重组过会:截止8月7号计划上会1家,在6、7月并购重组提速之后有所降温。

股权融资:8月截止7日股权融资规模358.28亿,其中首发49.01亿,增发269.28亿;7月全月股权融资规模为794.96亿元,其中首发募资149.49亿元,增发募集445.47亿元;8月增发规模有望大幅增加。

1.2限售解禁

限售股解禁:上周理论上解禁规模为546.7亿元;本周理论规模为345.2亿元.

1.3交易费用

交易费用(估算):上上周市场交易费用为28.21亿.

2、资金供给/资金流入

2.1市场交易

新增投资者:上上周新增投资者30.65万,期末投资者数为12790万.

2.2基金发行

基金发行:以成立日计,上周普通股票型+偏股/平衡混合型+灵活配置型基金发行份额为11.70亿;之前两周分别为13.15亿和18.00亿;二季度以来发行速度整体不如一季度。

2.3产业资本增减持

产业资本增减持:上周产业资本增持10.28亿元,减持7.13亿元,净增持3.15亿元;上上周净增持-6.76亿元;5月以来产业资本信心整体乐观,个别周出现小幅净减持,整体趋势仍然较好。

2.4杠杆资金(两融)

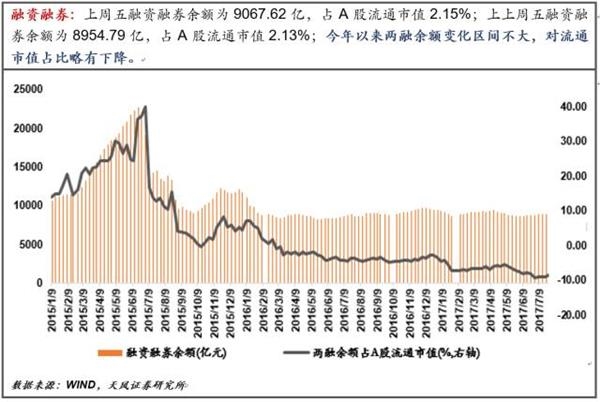

融资融券:上周融资融券余额为9067.62亿,占A股流通市值2.15%;今年以来两融余额变化区间不大,对流通市值占比略有下降。

2.5海外资金

沪深港股通:上周沪深港股通流入资金45.95亿,其中沪市流入24.24亿,深市流入21.71亿;本周港股通资金继续流入,较上周放缓。

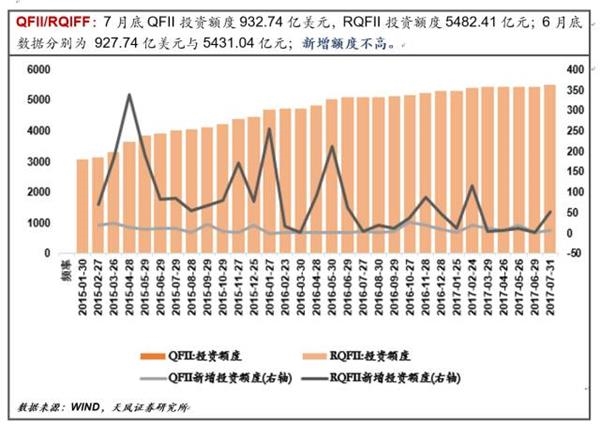

QFII/RQIFF:7月底QFII投资额度932.74亿美元,RQFII投资额度5482.41亿元;6月底数据分别为 927.74亿美元与5431.04亿元;新增额度不高。

2.6资金流入板块分布

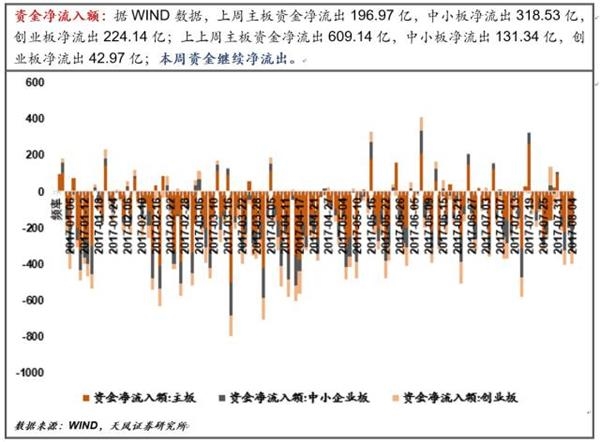

资金净流入额:上周主板资金净流出196.97亿,中小板净流出318.53亿,创业板净流出224.14亿。

3、市场情绪/赚钱效应

3.1波动率/风险

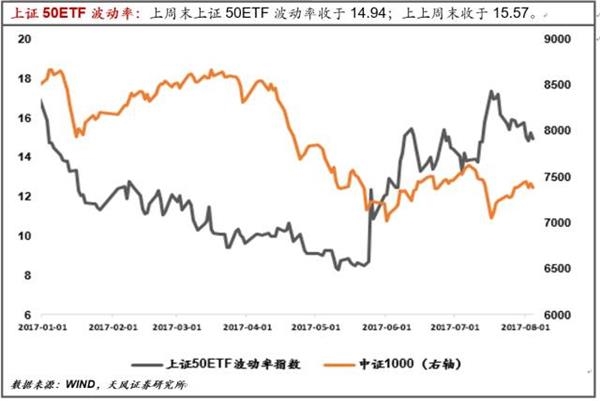

上证50ETF波动率:上周末上证50ETF波动率收于14.94;上上周末收于15.57.

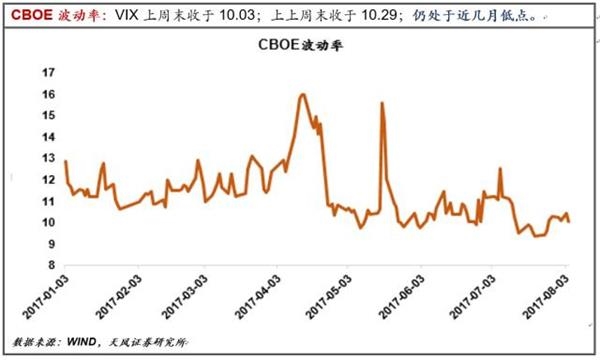

CBOE波动率:VIX上周末收于10.03;上上周末收于10.29;仍处于近几月低点。

3.2参与度/活跃度

换手率:上周三大指数平均换手率分别为0.21、0.62、2.07.

融资买入额:上周全A成交额2.75万亿,其中融资买入额占比10.6%;上上周融资买入额占全A成交额10.3%;近期融资买入额对成交额占比小幅上升。

基金仓位:上周末开放式基金分类股票投资比例为52.33;仓位仍在低位。

3.3风格指数

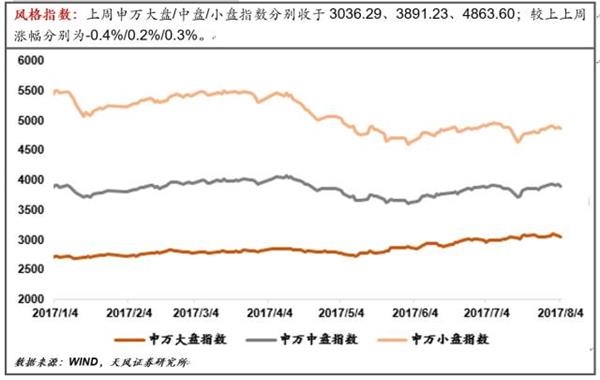

风格指数:上周申万大盘/中盘/小盘指数分别收于3036.29、3891.23、4863.60.

3.4折溢价

AH折溢价:上周AH股溢价指数收于126.52;近期AH股溢价率小幅回升。

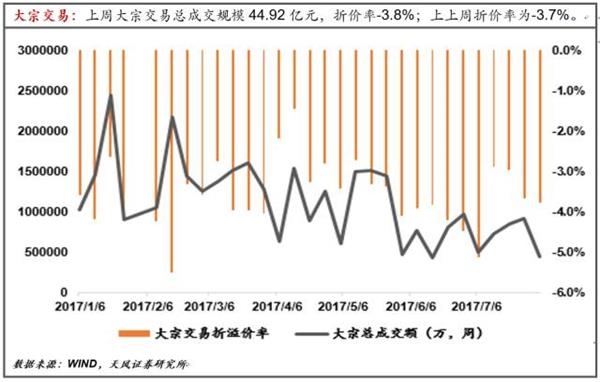

大宗交易:上周大宗交易总成交规模44.92亿元,折价率-3.8%.

3.5股指期货信号

上周末上证50/沪深300/中证500升贴水率分别为0.30%/-0.04%/-0.13%,多空单比分别为1.07/0.79/1.02;上上周末升贴水率分别为-0.06%/-0.41%/-0.53%,多空单比分别为0.98/0.80/1.03;多空单在今年以来低位。

4、利率及汇率

4.1短端:货币市场

银行间同业:上周SHIBOR(3个月)收于4.27%,上升2.10bp;银行间同业拆借(1天/7天)收于2.78%/3.20%,分别上升-11.29/-22.08bp;银行间质押式回购利率(1天/7天)收于2.72%/3.04%,分别上升-26.43/-63.48bp;AAA+同业存单到期收益率(1个月/3个月/6个月)收于3.48%/4.34%/4.40%,分别上升2.31/12.00/7.91bp;利率持续上涨趋势得到缓解。

理财市场:截止7月30日理财产品预期收益率(3个月/6个月/一年)分别4.62% /4.70% /4.68%。

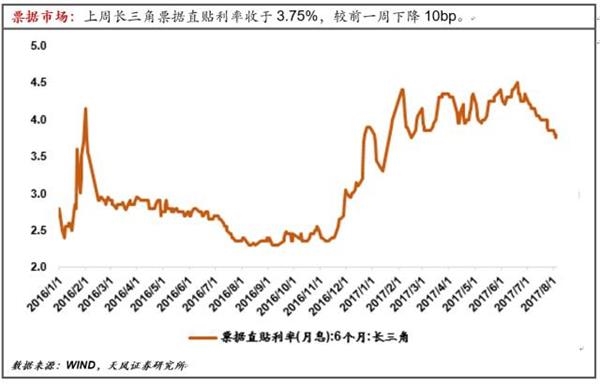

票据市场:上周长三角票据直贴利率收于3.75%,较前一周下降10bp.

4.2中长端:国债/企业债市场

国债到期收益率:上周末国债到期收益率(1年/5年/10年)为3.36%/3.57%/3.63%,今年以来短期限国债收益率快速抬升,最近1年期有所回落。

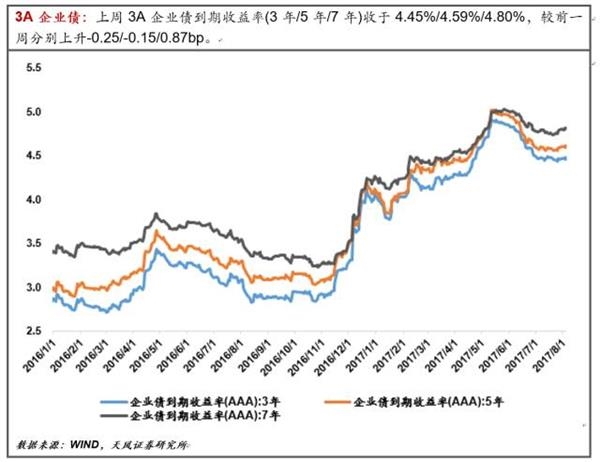

3A企业债:上周3A企业债到期收益率(3年/5年/7年)收于4.45%/4.59%/4.80%。

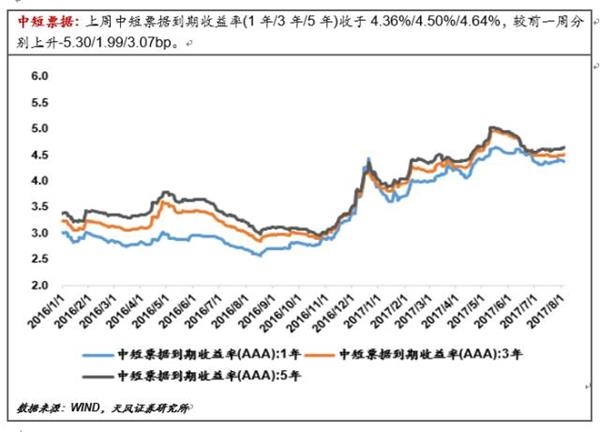

中短票据:上周中短票据到期收益率(1年/3年/5年)收于4.36%/4.50%/4.64%。

4.3外汇市场

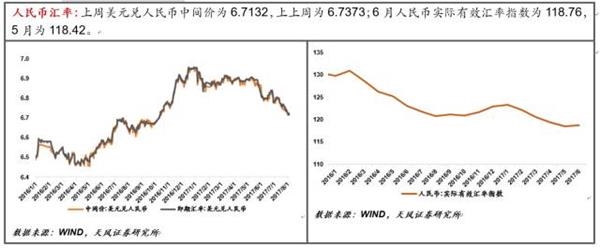

人民币汇率:上周美元兑人民币中间价为6.7132; 6月人民币实际有效汇率指数为118.76.

5、货币投放与派生

5.1央行流动性管理

逆回购:上周(7月31日-8月4日)进行7100亿逆回购操作;同时有7500亿逆回购到期。净回笼400亿,继续关注央行流动性管理。

其他货币政策工具:7月MLF投放3600亿,期末余额42270亿;7月SLF操作139.81亿,期末余额110.73亿;PSL当月新增583亿,期末余额24694亿。

5.2基础货币及广义货币

基础货币及货币乘数:今年一季度末基础货币余额30.2万亿元,基础货币余额同比6.71%,货币乘数为5.29.

广义货币:6月末M1/M2同比增速分别为15.0%/9.4%;M2增速创历史新低。

5.3货币供应渠道

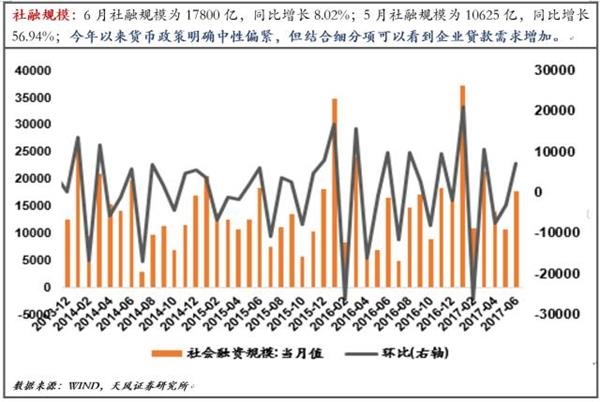

社融规模:6月社融规模为17800亿,同比增长8.02%。

人民币贷款:6月新增人民币贷款1.54万亿,其中居民中长期贷款0.48万亿,占比31%;居民中长期贷款占人民币贷款比重今年以来比16年明显降低。

外汇占款:6月央行新增外汇占款-343.15亿,期末余额为21.51万亿。

详细图表及说明

1、资金需求/资金流出

1.1股权融资/并购重组

跟踪指标:IPO、并购重组过会、全市场股权融资规模

1.2限售解禁

跟踪指标:限售股解禁

1.3交易费用

跟踪指标:交易佣金和印花税

2、资金供给/资金流入

2.1市场交易

跟踪指标:新增投资者

2.2基金发行(普通股票型+部分混合型基金)

跟踪指标:基金发行(普通股票型+偏股/平衡混合型+灵活配置型)

2.3产业资本增减持

跟踪指标:重要股东增减持

2.4杠杆资金(两融)

跟踪指标:融资融券

2.5海外资金

跟踪指标:沪深港股通、QFII/RQFII

2.6资金流入板块分布

跟踪指标:资金净流入额

3、市场情绪/赚钱效应

3.1波动率/风险

跟踪指标:上证50ETF波动率、CBOE波动率

3.2参与度/活跃度

跟踪指标:换手率、融资买入额、开放式基金股票投资比例

3.3风格指数

跟踪指标:申万大盘/中盘/小盘指数

3.4折溢价

跟踪指标:AH折溢价、大宗交易

3.5股指期货信号

跟踪指标:股指期货升贴水、多空单比

4、利率及汇率

4.1短端:货币市场

跟踪指标:银行间同业利率、理财产品收益率、票据直贴收益率

4.2中长端:国债/企业债市场

跟踪指标:国债到期收益率、企业债到期收益率、中短票据到期收益率

4.3外汇市场

跟踪指标:人民币汇率

5、货币投放与派生

5.1央行流动性管理

跟踪指标:逆回购、MLF、SLF、PSL、SLO

5.2基础货币及广义货币

跟踪指标:基础货币、广义货币

5.3货币供应渠道

跟踪指标:社融规模、人民币贷款、外汇占款