中报A股业绩增速有所下滑

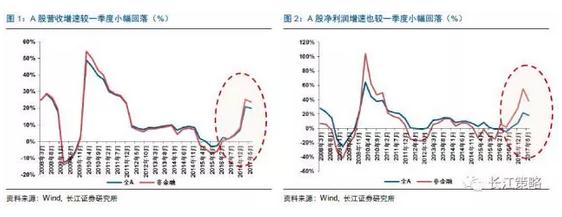

2017年中报业绩及营收增速均较一季度小幅回落。2017年中报,全部A股业绩同比增速相较一季度下降3.73个百分点至18.01%,其中,非金融板块业绩增速下降17.15个百分点至38.04%,金融板块业绩增速继续小幅回升0.83个百分点至4.87%。而2017年中报全部A股营收同比增速较一季度小幅下降0.95个百分点至19.89%,其中,非金融、金融收入增速分别为23.47%、6.16%。毛利率方面A股非金融持续下滑,但降幅放缓。ROE方面,受益于销售净利率的小幅改善与资产周转率的持续提升,今年以来全部A股盈利能力持续回升。

中小创业绩情况:持续下滑,盈利能力仍强于A股非金融

中小创中报业绩相比一季度持续下滑。中小板2017年一季报及中报业绩增速分别为 34.9%与29.8%,创业板同比增速下滑趋势更为显著。而剔除温氏股份后,创业板2017年一季报及中报业绩增速分别为25.9%与24.2%,仍有明显下行。但从ROE(TTM)角度计算,当前中小创整体仍维持自2015年以来优于全部A股(非金融)的盈利能力,且呈向上持续改善趋势。此外考虑创业板近年市值在300亿元以上的公司盈利能力下降,可能对整个板块业绩造成一定拖累。

分行业情况:上游景气延续、中下游有所回落

分板块来看,上游周期行业中报业绩增速持续提升,中游业绩增速明显回落,下游消费小幅放缓,从营收增速来看上中下游均有一定程度的放缓。分产业链来看,地产链条中典型周期品行业如有色、钢铁、建材、机械等仍维持较高业绩增速,但除钢铁外,中报景气普遍有所下滑,而下游家电行业盈利稳中有升。中游板块,光伏单晶和分布式龙头企业、新能源车部分环节呈现高景气和业绩快速增长。必需消费板块中医药、纺服、白酒、零售等行业中报业绩增速稳定增长。金融板块方面,受益于经济回暖及资产质量改善银行中报景气回升,保险中报业绩相对稳定,券商及多元金融受监管压力影响中报业绩增速有所下滑。

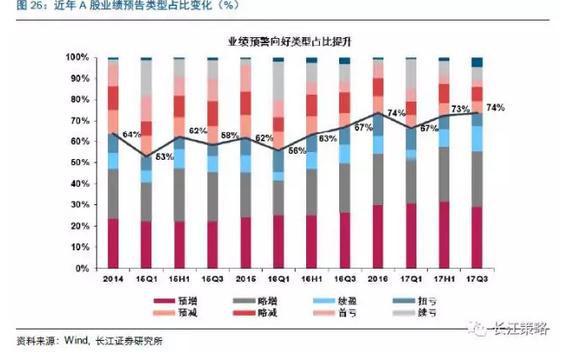

A股三季报预告向好占比较高达74%

当前全部A股已经披露2017年三季度业绩预告的公司向好(预增、略增、续盈、扭亏)比例达到74%,显著好于近年一二季度和去年同期的64%。而已全部披露完毕的中小企业板业绩预告向好占比达到79%,创近年以来三季度业绩预告向好比例新高。从行业层面来看,光伏与新能源车、有色、轻工、传媒、建筑装饰、电子、化工、家电等行业三季报业绩预告向好占比较高。

风险提示:

1。经济增速超预期下行。

一、业绩综述:中报A股业绩小幅回落

2017年中报业绩较一季度小幅回落。截至目前2017年8月31日,全部A股中报业绩已全部披露完毕。2017年一季度,A股总体业绩同比增长21.74%,其中,非金融板块业绩增速55.18%,金融板块业绩增速4.04%。2017年中报,A股业绩增速相比于一季度小幅回落,全部A股业绩同比增速下降3.73个百分点至18.01%,其中,非金融板块业绩增速下降17.15个百分点至38.04%,金融板块业绩增速继续小幅回升0.83个百分点至4.87%。

中报收入增速较一季度小幅回落。2017年一季度,A股营收增速为20.85%,其中,非金融、金融增速分别为25.17%、6.78%。2017年中报,全部A股收入增速小幅下降0.95个百分点至19.89%,相比一季度小幅回落。其中,非金融、金融收入增速分别为23.47%、6.16%,分别较一季度小幅回落1.70个百分点、0.62个百分点。

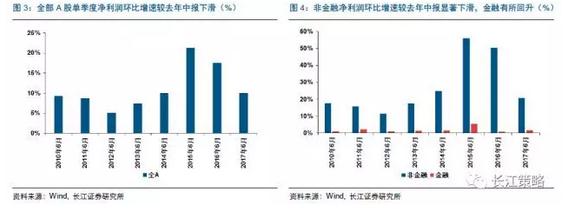

环比来看,由于高基数的原因,2017年中报非金融景气度有所下滑,金融板块表现则较去年中报小幅提升。总体来看,A股中报净利润环比增速为9.99%,明显低于2016年中报17.49%的环比增速,且为2014年至今四年中报的最低值。不过,拆分金融与非金融来看,中报非金融环比增速为20.58%,在2017一季度业绩高增的情况下仍保持20%以上的环比增速。此外,金融板块整体表现有所上升,中报环比增速为1.64%。

盈利能力:非金融毛利率持续下滑,中游盈利能力改善

全部A股非金融毛利率持续下滑,但降幅有所放缓。2017年二季度,PPI与CPI剪刀差虽较一季度小幅收窄,但至2017年6月仍维持在4.0%的当月同比差额水平,而A股利润构成中,下游占比不断萎缩,因此A股非金融中报毛利率持续下降,但降幅整体有所放缓。A股非金融中报毛利率为18.75%,相比于一季度的18.95%进一步小幅下滑0.2个百分点,这也是A股非金融毛利率连续四个季度下滑,但降幅相较一季度明显放缓。

分板块来看,随二季度PPI高位回落,伴随着上游盈利能力的下滑,PPI与CPI剪刀差的不断收窄企稳,中游盈利能力小幅改善。在一季度及之前的几个季度中,由于PPI不断提升,但CPI却始终保持低位,成本压力无法顺畅传导,因此上游部门对于中游制造业形成了显著的挤压。而在今年二季度,PPI同比增速高位有所回落,而CPI当月同比增速明显提升,导致中游原材料成本压力有所减弱,中游毛利率小幅改善,目前已经由一季度的15.90%微升至2017年中报的15.97%。此外,上游受PPI同比增速回落影响盈利能力小幅回落,由一季度的19.64%下降0.60个百分点至中报的19.04%。而下游毛利率受CPI明显回升影响有所改善,整体较一季度小幅微升0.39个百分点至22.82%。

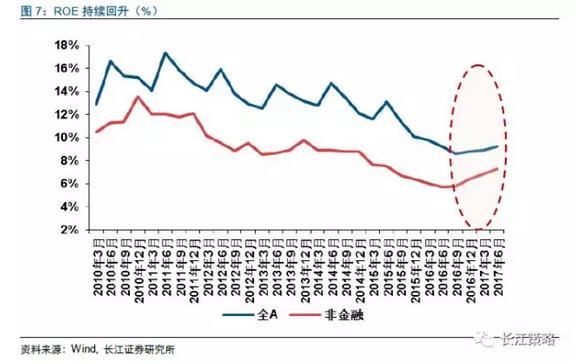

受益于资产周转率的提升及销售净利率的企稳,ROE持续回升

2017年一季度与2017年中报,A股ROE持续回升。全部A股今年一季报ROE(TTM)为8.93%,中报ROE(TTM)为9.24%,相比今年一季度提升0.31个百分点;此外,非金融一季度及中报ROE(TTM)分别为6.86%与7.34%,均呈明显提升。

分因素来看,ROE的持续回升主要源于资产周转率的显著上升以及销售净利率的小幅改善。今年一季报,非金融板块的销售净利率由4.5%上升至4.7%,今年中报则进一步上升至4.8%。出现净利率与毛利率分化的原因仍是,虽然随PPI同比保持较高增速,上市公司的毛利率有所下降,但是与此同时,由于收入的迅速提升,导致的费用率等因素的下降幅度超过了毛利率的下降速度,因此整体销售净利率有所提升。

受益于收入大幅提升,资产周转率持续回升。整体来看,随A股收入的不断提升,资产周转率持续提升。近年中报,非金融板块资产周转率为59.47%,相比于一季度的57.53%上升幅度将近2个百分点。这也是自今年一季度以来,非金融资产周转率持续两个季度有所回升,而从固定资产周转率情况来看,中报回升情况更为明显。

杠杆率相对保持平稳。相比于前两项,资产负债率整体保持平稳,今年一季报非金融板块资产负债率为60.24%,相比于去年四季度略降0.3个百分点,而今年中报再度提升0.3个百分点。权益乘数方面今年以来也基本保持稳定。因此,整体来看,杠杆率的变化对于近期的A股ROE的影响并不显著。

二、中小创业绩情况:较一季度持续下滑

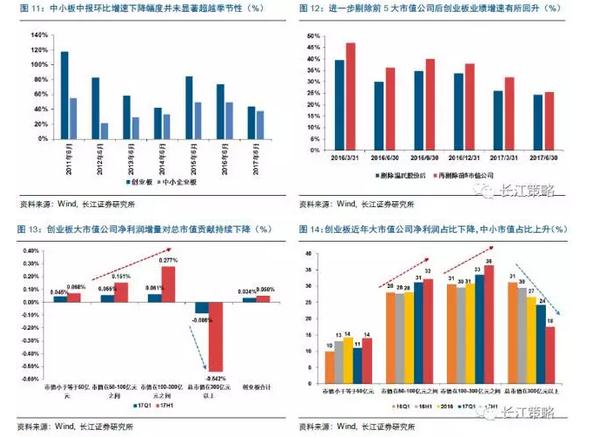

中小创中报业绩相比一季度持续下滑。中小板2017年一季报及中报业绩增速分别为 34.9%与29.8%,创业板同比增速下滑趋势更为显著,由于利润占比较高的温氏股份利润同比发生显著下行,导致创业板2017年一季报及中报业绩增速呈现出明显落差,分别为10.8%与5.3%。剔除温氏股份后,创业板2017年一季报及中报业绩增速分别为25.9%与24.2%,仍呈明显回落。

不过,从环比角度来看,中小板17年中报业绩增速并没有出现超预期下降。17年中报,中小企业板业绩环比增速为38.01%,而16、15、14、13、12年中报业绩环比增速分别为49%、49%、33%、29%、21%,平均增速36.50%。从环比角度来看,17年中报中小企业板增速降幅并未超越季节性。此外,我们认为16年中报49.4%的历史单季业绩环比增速高点可能是17年中板中小板业绩同比增速下降的主要原因。

此外创业板进一步剔除前5大市值公司后中报业绩增速有所提升。从创业板方面来看,在进一步剔除截至2017年6月30日总市值最大的5只创业板公司后,17年一季报及中报业绩增速分别为31.8%与25.4%,较仅剔除温氏股份的创业板中报业绩增速25.9%与24.2%分别回升5.9个百分点、1.2个百分点。而根据我们此前发布的中报业绩预告分析的观点,市值区间在300亿元以上的大市值创业板公司近年盈利能力显著下滑,且市值在50-300亿元区间的中小型公司盈利能力有所提升。根据当前已全部披露的2017年创业板中报业绩进行计算,发现依然符合这一结论。也即市值区间在50亿元-300亿元区间的中小型公司17年中报业绩相对去年中报业绩的同比增量对于二季度末时的市值贡献率相比一季度均呈上升趋势,而300亿元以上市值的大型创业板公司该市值贡献率明显下降。此外,从整体创业板的净利润占比来看,50-300亿元的中小型公司占比近年呈明显上升趋势,2017年中报合计占比达到68%,而300亿元以上的大型公司净利润占比今年明显下降,2017年中报占比已由去年中报的30%降至仅18%。因此也可以验证我们之前的观点,即大市值公司可能是拖累创业板近年业绩的主要因素之一。

盈利能力:中小创仍优于非金融整体

中报中小创业绩增速低于非金融,但目前盈利能力仍然优于非金融板块。今年一季度与中报中小板ROE(TTM)分别为8.45%、8.76%,相比于2016年四季度的8.33%仍略有上升。而创业板的一季度及中报ROE(TTM)分别为8.57%与8.78%,同样呈小幅上升趋势,虽然显著低于非金融板块中报相比一季度约为0.48个百分点的ROE提升水平,但整体继续保持了2015年以来优于非金融整体的盈利能力,且呈向上持续改善趋势。

三、分行业情况:上游景气延续、中下游回落

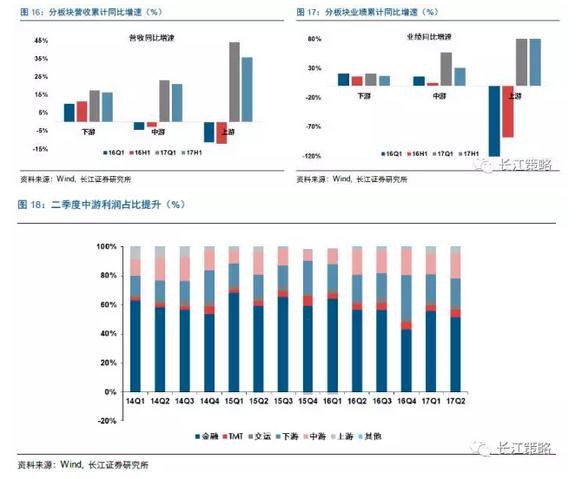

分板块来看,上游周期行业中报业绩高增趋势延续,中下游业绩增速有所下滑,而营收方面上中下游中报营收同比增速均有所下滑。今年中报,由于部分低基数原因,上游盈利同比增速达1414.9%,较一季度持续大幅提升。而中下游中报业绩同比增速分别较一季度下滑25个百分点及4.0个百分点,至31.0%及16.8%。整体来看,上游盈利由于基数原因及PPI同比增速放缓低于预期使其仍延续一季度的景气惯性,而中下游盈利能力被进一步压缩,尤其是中游,中报业绩增速较一季度大幅下滑25个百分点。营收方面,上中下游中报营收同比增速分别较一季度下滑8.2个百分点、1.9个百分点、1.0个百分点至35.7%、20.9%、16.1%。

单季度来看利润占比情况,中游利润占比提升,金融板块利润占比较去年同期下滑,TMT板块占比有所回升。上中下游板块中,仅中游板块利润占比有所提升,由2017年1季度的14.0%提升至2017年中报的16.8%,而上、下游利润占比分别由一季度的4.7%、18.0%小幅下滑至2017年中报的4.5%及17.7%。此外,金融板块中报利润占比较去年同期有所下滑,由2016年中报的56.7%下滑5.1个百分点至今年中报的51.6%。而TMT板块中报利润占比则由去年同期的4.3%上升至5.3%。

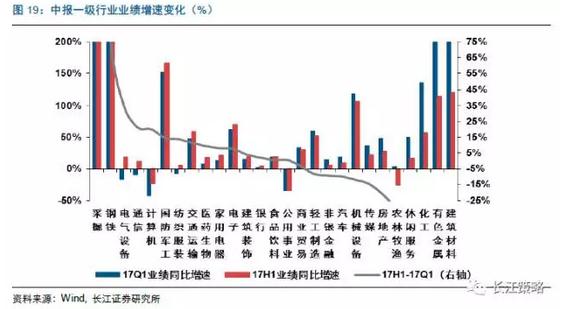

分行业来看,中报周期及制造行业业绩增速仍维持较高水平高,而下游消费业绩增速继续保持稳定,基本符合我们前期中报业绩预告分析的主要观点。从今年中报业绩增速的绝对水平来看,采掘、钢铁、国防军工、建材、有色、机械设备等周期制造类行业业绩增速居前,分别为1949%、460%、167%、121%,115%、107%,其次分别为电子、交运、化工、轻工等行业,中报业绩增速分别达到70%、59%、58%、52%。消费板块方面,龙头行业家电、食品饮料及医药生物中报业绩增速分别达到21%、19%、17%。

从中报业绩改善情况来看,采掘、钢铁、电气设备等行业业绩改善幅度较大。其中,采掘行业今年一季报业绩同比增速达325%,中报业绩增速进一步提升至1949%,钢铁行业一季报业绩增速为377%,中报业绩增速持续提升至460%,电气设备行业一季报业绩增速为-17%,中报业绩增速由负转正至18%。此外,建材、有色、化工、休闲服务、农林牧渔等行业中报业绩增速下滑幅度较大,其中建材、有色、化工等周期行业整体仍保持较高业绩增速水平,主要由于一季度业绩高增原因,导致下滑幅度较大。

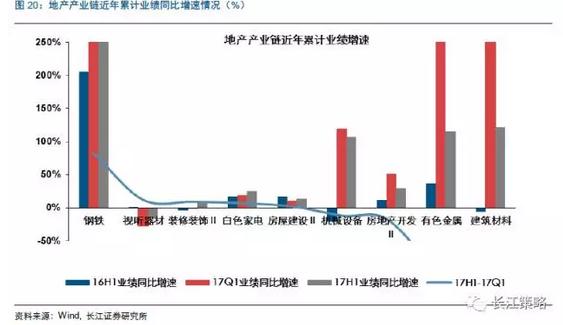

地产产业链:除钢铁家电外中报景气有所下滑

房地产产业链整体中报业绩相比一季度有所下滑,但典型周期品行业如有色、钢铁、建材、机械等仍维持较高中报业绩增速,地产链下游家电行业景气度稳中有升。其中,受益于产品价格上涨及供给侧改革和环保政策趋严影响,地产链上游的典型周期品行业如钢铁和建筑材料、有色中报仍维持较高盈利增速,中报业绩同比增速分别为459%、120%、115%,但由于高基数原因影响,建材、有色中报业绩均较一季度有所下滑,而钢铁受益于产业链盈利能力高企,中报业绩仍维持稳定增长,较一季报的377%仍显著上升82%。此外中游机械设备中报业绩增速达到107%,保持较高水平,但相较一季度下滑11个百分点,而装修装饰等后地产周期行业业绩增速有所回升,中报业绩增速达到9.16%,较一季度由负转正。而地产链下游的可选消费品行业如白电等细分家电行业,呈现出景气度稳中有升的态势,尤其是白电,中报业绩增速达到25%。

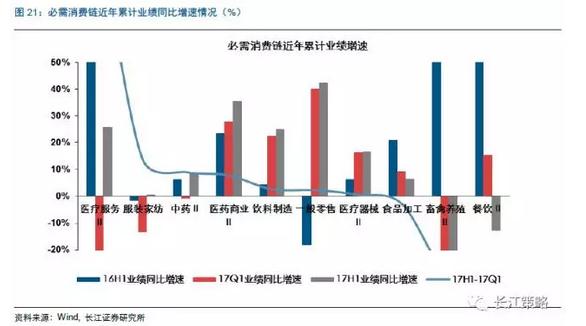

必需消费链:主要消费行业中报业绩稳中有升

必需消费链中报业绩增速普遍较一季度有所提升。整体来看,必需消费链中医药、纺服、以及食品饮料中的饮料制造(主要是白酒)、零售等行业中报业绩保持稳定增长。其中,医疗服务、服装家纺、中药、医药商业、饮料制造、一般零售、医疗器械等行业中报业绩同比增速分别达到25.7%、0.6%、8.3%、35.4%、25.0%、42.3%、16.7%。这与我们此前中报业绩预告分析的观点基本一致,消费板块中报业绩呈现稳中有升的趋势。

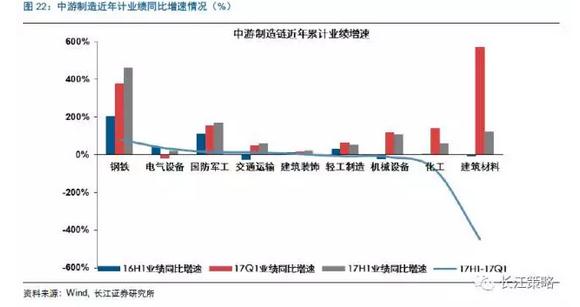

中游制造:中报整体维持较高盈利水平,看好光伏景气增长

中游板块中报业绩增速基本保持一季度以来的高景气。作为A股(非金融)中盈利比重最大的板块,中游制造中报业绩同比增速虽较一季度有所放缓,但仍保持31.06%的较高增速水平。其中,中游板块中光伏单晶和分布式龙头企业、新能源车部分环节呈现高景气和业绩快速增长,同期中游制造板块营业收入同比增速也达到20.89%。整体来看,建材、化工、机械、轻工制造等4个行业虽然中报业绩增速较一季度分别下滑450个百分点、79个百分点、12个百分点、8个百分点,但是中报业绩增速仍维持较高水平,均在50%以上,因此主要还是归因于一季度业绩高增即高基数的原因。此外,钢铁、电气设备、国防军工、交运、建筑装饰等行业中报业绩增速有所上升,其中上游盈利能力较强的钢铁行业中报业绩同比增速达到459%,较一季报的377%仍然大幅提升82%,而电气设备行业中报业绩增速相比一季度由负转正至18%。

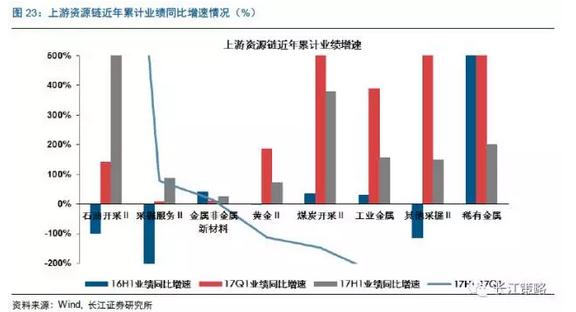

上游资源:中报景气延续,采掘盈利能力提升

上游资源行业中报相比一季报景气持续提升。2017年中报上游资源行业业绩同比增速为1414.93%,较今年一季报474%持续大幅改善,主要得益于石油采掘、新材料等细分行业盈利能力改善,而黄金、工业金属、稀有金属等行业中报业绩增速有所下滑,但值得一提的是,各细分行业中报整体仍维持较高业绩同比增速,因此也有一季度业绩高增的原因导致部分行业景气度有所下滑。

石油开采、采掘服务及金属非金属新材料行业中报业绩增速提升。其中石油开采、采掘服务中报业绩增速同比分别达到2386%和87%,均较一季报大幅提升,金属非金属新材料中报业绩增速达到24%,较一季度小幅回升。而黄金、煤炭开采、工业金属、稀有金属等中报业绩增速仍均维持在70%以上,景气度仍有所延续。

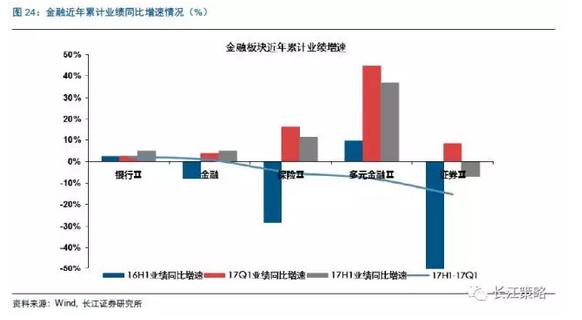

金融:银行业绩改善,保险相对稳定

金融板块中报景气度仅银行稳定提升,证券及多元金融受监管压力影响中报业绩增速有所下滑。其中银行方面受益于经济回暖、资产质量改善、不良率缓解等因素业绩增速稳定提升,由一季报的2.61%提升2.19个百分点至4.81%,景气度较好。而非银方面,保险中报业绩增速达到11.25%,较一季度的“开门红”即16.42%的业绩增速有所下滑,但相比去年中报的-28.27%仍实现大幅增长。此外,多元金融和券商方面分别受监管政策持续收紧影响,中报分别实现业绩同比增速36.93%和-6.92%,相较一季报业绩增速分别下降7.78个百分点和15.19个百分点。整体来看,在当前经济回暖、息差有望持续上行的背景下,银行、保险中报业绩增速呈现出较强的稳定性。

TMT:除传媒外景气度均有所回升

2017年中报,TMT行业景气度整体回升。其中,通信、计算机、电子行业中报景气度均呈现回升状态,而传媒行业中报业绩有所下滑。电子行业自2016年以来业绩持续回升,今年一季度业绩增速为62.0%,中报业绩增速相较一季度继续提升7.6个百分点至69.6%,同时较去年中报8.7%的业绩增速也呈明显改善。计算机行业中报业绩增速虽仍同比下滑22.4%,但较一季度业绩增速已有所回暖。此外,通信行业中报业绩增速较一季度由负转正大幅提升21.4个百分点至11.7%。而传媒行业中报业绩增速较一季报的36.3%下滑14.6个百分点至21.7%。

四、业绩预告:A股三季报预告向好占比达74%

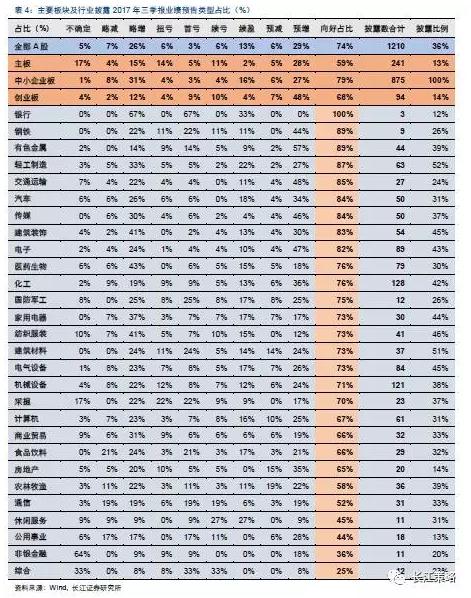

三季度业绩预告向好占比达74%。截至2017年8月31日,全部A股共有1210家公司已披露2017年三季报业绩预告。其中,中小企业板已全部披露完毕(875家),主板披露241家,创业板披露94 家。从全部A股来看,已经披露三季度业绩预告的公司向好(预增、略增、续盈、扭亏)的比例达到74%,显著好于今年一二季度及去年同期的64%。而已全部披露完毕的中小企业板三季报业绩预告向好占比达到79%,同样显著好于今年中报的77%、一季报的65%和去年同期的67%,并创近年以来三季度业绩预告向好比例新高。

从行业层面来看,除去仅披露3家的银行外,钢铁、有色、轻工、交运、汽车、传媒、建筑装饰、电子、医药生物、化工等行业的业绩预告向好占比较高。此外,我们选取披露比例在35%以上,同时业绩预告向好占比在70%以上的行业分别为有色、轻工、传媒、建筑装饰、电子、化工、家电、纺服、建材、电气设备和机械设备。同时,中游板块中的光伏与新能源车部分环节也呈现了高景气和业绩快速增长。